瘋狂清盤,民生加銀最大的問題不是債券踩雷,而是.....

天氣漸漸冷了,但最近比氣溫更冷的是打開基金賬戶。那冒著綠光的寒意,看到的一瞬間可謂是直沖心巴......

對(duì)于今年權(quán)益市場的震蕩,多數(shù)投資老炮們其實(shí)早有心理準(zhǔn)備,畢竟在俄烏沖突、美國加息、疫情反復(fù)等重重壓力下,市場太難了。

數(shù)據(jù)顯示,年初至今股票型、偏股混合型、混合型基金幾乎全軍覆沒;固收大家庭里的的混合債券、債券型基金暫時(shí)還算撐住了門面,微微收紅。而持有貨幣基金的朋友或躺贏成今年最大贏家。

數(shù)據(jù)來源:Wind,截至?xí)r間2022.10.26

但讓人大跌眼鏡的是,民生加銀基金的債券基金也能跌超20%,你敢信?

民生加銀鑫享作為一只定位于中低風(fēng)險(xiǎn),穩(wěn)健投資者“心頭好”的一級(jí)債券基金,1年跌幅達(dá)24.52%,說好的“心頭好”變成了“心頭梗塞”。

而這并不是民生加銀債券基金的個(gè)案。這兩年,其因業(yè)績拉跨,清盤收?qǐng)龅募儌鸾佣B三。Wind數(shù)據(jù)顯示,2021年至今民生加銀共清盤了13只基金,其中債券型、混合偏債型累計(jì)有12只。

01

債基變“絞肉機(jī)” 清盤頻現(xiàn)

俗話說的好,股攻債守,債券基金通常被視為是個(gè)人資產(chǎn)配置壓艙石的存在。

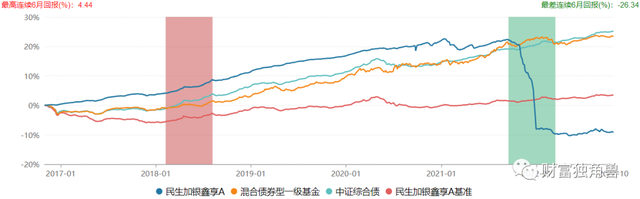

世界之大,總有例外。民生加銀鑫享A作為混合型一級(jí)債券,獨(dú)具一格凈值曲線堪稱直線跳水。該基金近一年收益-24.66%,跑輸同期業(yè)績基準(zhǔn)和混合債券型一基金近27%,在595只同類型基金中排名倒數(shù)第3。

排名倒數(shù)第一、第二的是誰?民生加銀鑫享C、民生加銀鑫享D。

圖片來源:Wind,截至?xí)r間2022.10.24

價(jià)值擁躉者信奉的時(shí)間玫瑰,在這只基金上更像時(shí)間“魔鬼”。民生加銀鑫享A成立6年總回報(bào)-9.20%,而同期混合債券型一級(jí)基金漲超23%。

可怕的是,類似民生加銀鑫享這樣的基金,在民生加銀不是個(gè)例。其中,2019年8月14日成立的民生加銀添鑫純債A,2021年收益跌超21%。

純債基金跌幅直逼股票基金,被刷新了“三觀”的投資者選擇“踩踏式”贖回。2021年4季度民生加銀添鑫純債規(guī)模為0.41億元,同比2020年4季度9.17億元的規(guī)模,一年時(shí)間下降96%。

民生加銀添鑫純債也因連續(xù)6個(gè)月規(guī)模不足5000萬元,觸發(fā)基金清算,同時(shí)數(shù)據(jù)顯示其成立兩年半累計(jì)虧損17%。不禁讓人懷疑,這是只純債基金還是“絞肉機(jī)”。

值得一提的是,民生加銀在債券型基金清盤方面可謂經(jīng)驗(yàn)豐富。Wind數(shù)據(jù)顯示,2021年至今民生加銀已經(jīng)清盤了13只基金(只統(tǒng)計(jì)A類),短期純債型、偏債混合型及混合型債券累計(jì)有12只。

數(shù)據(jù)來源:Wind,截至?xí)r間2022.10.24

其中,今年3月份清盤的偏債混合型基金民生加銀匯利更是創(chuàng)造了歷史,公司公告宣布清盤時(shí),基金0資產(chǎn)、0持有人......

02

瘋狂踩雷 固收管理能力嚴(yán)重拉胯

近1年,民生加銀旗下債券產(chǎn)品虧損嚴(yán)重主要是踩雷地產(chǎn)債。

2021年恒大地產(chǎn)的債務(wù)問題把整個(gè)房地產(chǎn)行業(yè)推上風(fēng)口,地產(chǎn)債券流動(dòng)性已經(jīng)接近冰點(diǎn)。隨著10月份,花樣年控股旗下地產(chǎn)債券違約,徹底激起地產(chǎn)債圈千層浪,境內(nèi)地產(chǎn)債大幅跟跌,部分跌幅甚至一度超過20%。

彼時(shí),民生加銀鑫享和民生加銀添鑫純債的三季度重倉債券,精準(zhǔn)命中地產(chǎn)債。從兩只基金的凈值曲線來看,“跳崖式”下降正式從此階段開始的。

數(shù)據(jù)來源:基金定期報(bào)告

目前在民生加銀鑫享的持倉中已經(jīng)看不到地產(chǎn)債券的身影,但投資者已經(jīng)贖回的差不多了。數(shù)據(jù)顯示,民生加銀鑫享今年二季度規(guī)模同比去年二季度下降92%,目前規(guī)模僅為0.92億元,且環(huán)比上季度還在大幅下降。在未來,清盤或許只是時(shí)間問題。

圖片來源:天天基金

值得一提的是,民生加銀鑫享和添鑫的原基金經(jīng)理是固定收益部總監(jiān)陸欣,在2021年8月11日離任,資料顯示其是一位擁有十余年固收投資經(jīng)驗(yàn)的老將。

目前兩只基金轉(zhuǎn)而分別由劉昊和胡振倉接任。但踩雷地產(chǎn)債的“鍋”并不全是繼任基金經(jīng)理的。

首先,早在2021年二季度,兩只基金已經(jīng)大舉重倉地產(chǎn)債。

其次,從債券投資特性來看,債券和股票市場不同,是完全由機(jī)構(gòu)投資人主導(dǎo)的市場。如何避免“踩雷”,主要是看機(jī)構(gòu)控制信用風(fēng)險(xiǎn)方面的投研能力。可以肯定的是,民生加銀旗下如此大面積的“踩雷”信用債,對(duì)于其債券投資能力我們真的要打一個(gè)大大的問號(hào)了。

事實(shí)上,民生加銀在債券市場的“踩雷”也不是首次。2020年民生加銀基金旗下專戶和公募產(chǎn)品“踩雷”多個(gè)問題債券,其中涉及8只專戶,1只公募基金,累計(jì)金額約8.5億元。

最后,這里還有一個(gè)值得深挖的點(diǎn)。民生加銀基金是主要由民生銀行控股,而一直以來,民生銀行與地產(chǎn)圈深度合作,并和多家房企結(jié)下戰(zhàn)略合作關(guān)系。其中,民生銀行的多位股東也或多或少具有房企背景。

身后大哥、大哥背后的大佬都在房地產(chǎn)圈,民生加銀在2021年9月恒大爆雷后,依然重倉地產(chǎn)債券也不足為奇。

03

如何避免買中“踩雷”的債券基金

“踩雷”對(duì)于債基的影響是巨大的,一不小心可能比投資股票、轉(zhuǎn)債虧損還大。作為投資者,我們?cè)撊绾伪苊饽兀?

1 . 看基金的持倉情況

雖然買基金意味著我們信任基金經(jīng)理和公司,主動(dòng)把調(diào)倉換股的事情交由他們打理。但這并不意味著我們就要做甩手掌柜,畢竟甩手掌握也會(huì)定期看賬本的。

學(xué)會(huì)查看基金的持倉,如果單從防雷角度,盡量選重倉利率債的基金,如果所選擇債券基金中含有信用債,盡量確保債券發(fā)行主體是國企。

后期如果基金經(jīng)理選擇標(biāo)的的風(fēng)格突變,或者重倉債券在你看來已經(jīng)無法理解,走為上策。

2、看公司整體投研能力

選基金一定程度上是選擇基金經(jīng)理,但基金經(jīng)理不是一個(gè)人在戰(zhàn)斗,是團(tuán)隊(duì)作戰(zhàn)。這也就意味著考核公司整體投資能力很有必要。

值得一提的是,這幾年民生加銀不僅債基頻頻踩雷,權(quán)益還持續(xù)墊底。Wind數(shù)據(jù)顯示,截止2022年10月26日,近5年民生加銀股票型基金平均回報(bào)為4.87%,而同期84家基金公司的投資回報(bào)中位數(shù)為16.6%。

寫在最后

據(jù)悉,今年來民生加銀新任固收總監(jiān)韓晟,正與固收名將謝志華強(qiáng)強(qiáng)聯(lián)手,打造全新的固收投研體系,要重塑固收投資新格局。

并在宣傳稿中借用老人與海中的一句話,“生活總是讓我們遍體鱗傷,但到后來,這些受傷的地方一定會(huì)變成我們最強(qiáng)壯的地方。”

而對(duì)于民生加銀來說,未來能不能使固收變成最強(qiáng)壯的部分還另說,目前要增強(qiáng)的不止有固收,還有權(quán)益類產(chǎn)品。

猜你喜歡

前海開源滬港深龍頭精選同類排名倒數(shù)前十五 擅長機(jī)器人的楊德龍不擅長醫(yī)藥?

在楊德龍所管理的多只產(chǎn)品中,該基金也是今年僅有的到目前仍然負(fù)受益的產(chǎn)品。寶盈優(yōu)勢產(chǎn)業(yè)年內(nèi)排名倒數(shù)前十,明星基金經(jīng)理姚藝調(diào)倉醫(yī)藥股踩錯(cuò)點(diǎn)

對(duì)于寶盈優(yōu)勢產(chǎn)業(yè)來說,楊思亮的離職就是產(chǎn)品命運(yùn)的轉(zhuǎn)折點(diǎn)。大成基金齊煒中旗下消費(fèi)精選股票A虧18%,高位持有中國中免被質(zhì)疑

大成基金齊煒中經(jīng)理旗下產(chǎn)品業(yè)績不理想,其中大成消費(fèi)精選股票A自基金成立來收益-18.82%。首批北交所主題基金迎開放期 華夏北交所精選12月8日開放申購

近日,華夏基金公告,華夏北交所創(chuàng)新中小企業(yè)精選兩年定開混合發(fā)起式基金(基金代碼:014283)將于2025年12月8日至12月19日開啟新一輪開放期。資本市場的“中登”力量,自由現(xiàn)金流指數(shù)的穩(wěn)健與進(jìn)取之道

自由現(xiàn)金流ETF易方達(dá)(159222)在緊密跟蹤國證自由現(xiàn)金流指數(shù)的基礎(chǔ)上通過精細(xì)化管理力爭獲得更多超額收益。前董事長翟晨曦疑似失聯(lián),新華基金 300 億規(guī)模蒸發(fā)后,路在何方?

在金融行業(yè),“失聯(lián)”并不只是個(gè)人隱身,更可能是一家機(jī)構(gòu)“靈魂人物”的突然消失。

財(cái)富獨(dú)角獸

財(cái)富獨(dú)角獸

博望財(cái)經(jīng)

博望財(cái)經(jīng)