朱學華10倍規模神話終結,徐勇掌舵華安基金能否逃過蛇吞象?

2025年7月末,公募“老十家”之一的華安基金迎來權力更迭。

掌舵超十年的董事長朱學華正式卸任黨委書記、董事長,原招商基金總經理徐勇接棒,并按慣例將出任董事長。此次換帥看似常規退休交接,實則暗流涌動——朱學華執掌的十一年間,華安基金規模從2014年三季度末他剛上任時的640億元飆升至卸任時的7000多億,但2024年營收與凈利潤雙雙下滑,行業排名跌至第15位。

更復雜的棋局在于股東層面:國泰君安與海通證券合并而成的國泰海通證券,或迎來旗下華安基金與海富通基金的整合倒計時。徐勇這位橫跨政府、保險、公募的“跨界老將”,成為這艘7000億巨輪的新領航者。

01

新帥登場:跨界高手的機遇與質疑

天眼查數據顯示,華安基金成立于1998年,總部位于上海,是中國證監會批準成立的首批5家基金管理公司之一,注冊資本1.5億元人民幣,由五家上海大型國有企業分別持股,實際控制人為上海國際集團有限公司,目前已建立了全面的基金產品線,覆蓋主動權益、股票指數、偏債混合、債券、貨幣、FOF、大宗商品、公募REITs、QDII基金、存單指數等不同類型產品,滿足不同風險收益特征的投資需求。

如今徐勇的接任,被視為華安基金突破困局的關鍵變量。這位橫跨政府、保險、公募三大領域的“跨界老將”,職業生涯始于上海市政府辦公廳,歷經太平洋人壽、長江養老等保險機構高管崗位,2022年空降招商基金。其復合背景被寄予厚望——保險資管的規模擴張經驗或能激活華安基金停滯的增長引擎,而政府資源或有助于應對股東整合的復雜博弈。

然而爭議亦如影隨形。在招商基金期間,徐勇推動的“保險式規模優先”策略暴露明顯短板:2022-2024年三年間招商基金旗下權益類基金累計虧損近600億元,其中僅招商指數基金與招商國證兩只產品就合計虧損超340億元。同時,明星基金經理馬龍、賈成東等相繼離職,資源攤薄導致業績持續低迷。更關鍵的是,招商基金對ETF等創新賽道布局遲緩,錯失結構性機會。這些爭議直指核心矛盾:保險資管邏輯與公募投研文化能否兼容?華安基金當前亟需修復投研體系,而非單純規模復制。

02

巨輪短板:規模光環下的三重裂痕

華安基金的危機本質是增長模式的失靈。

據Wind數據顯示,2024年末華安基金管理規模突破7000億元。從各類型基金來看,截至2025年二季度末,貨幣基金3038.58億元,債券基金1597.05億元,股票型基金661.87億元,另類投資621.36億元,QDII基金195.64億元,混合基金819.4億元,規模較三年前“腰斬”。然而,華安基金全年營收同比下滑9.56%至31.1億元,凈利潤減少2.66%至9.1億元,與易方達、華夏等頭部差距持續拉大。這種“規模與業績背離”的核心癥結在于:過度依賴貨基,主動權益能力塌陷。“重規模、輕回報”的運營模式,使得華安基金逐漸陷入增長瓶頸。

人才斷層與內控漏洞加速信任崩塌。

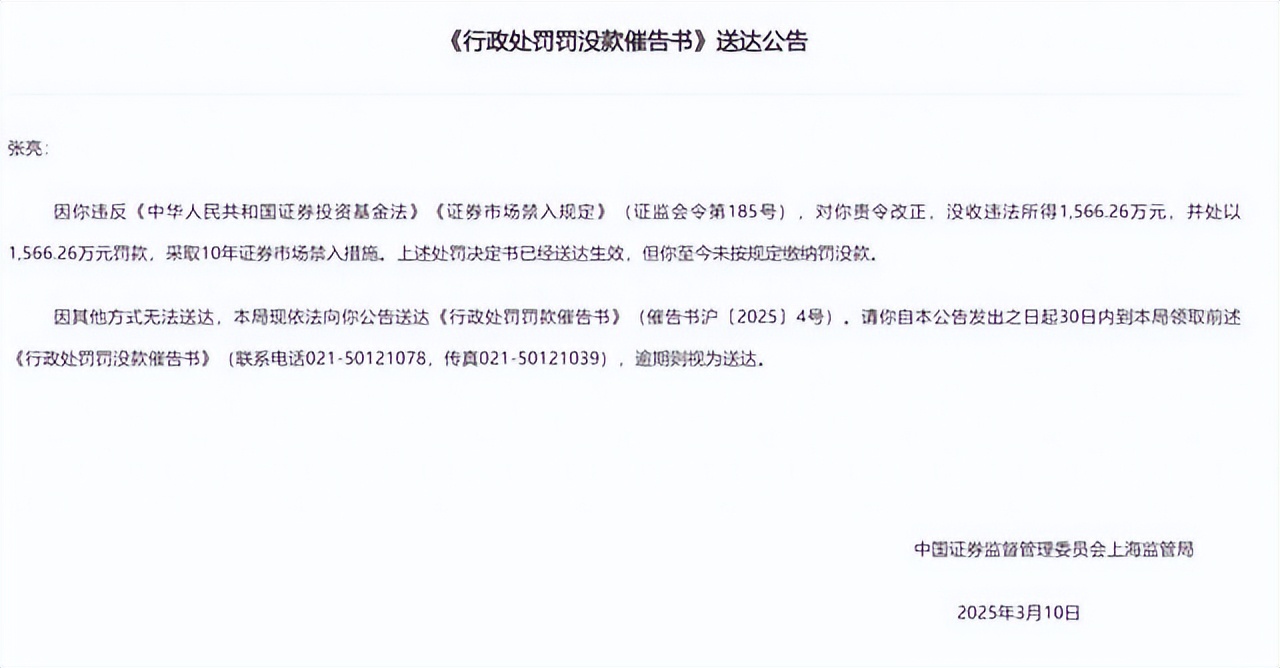

2025年3月,華安基金前基金經理張亮因“老鼠倉”交易被罰沒3132萬元,暴露風控體系失效;同年固收核心孫麗娜卸任3000億貨基與債基,權益老將李欣清倉7只產品,部分接任者短期業績尚未明顯超越同類平均。更嚴峻的是,投研青黃不接,權益團隊幾無扛鼎之人——多位基金經理管理規模較小,而昔日投研標桿楊明業績慘淡,近三年華安優勢企業混合A、華安策略優選混合A、華安聚恒精選混合A的投資回報分別為全部為負,近一年同類排名均靠后。

治理機制缺陷進一步放大風險。

2023年華安基金交易傭金接近行業龍頭易方達水平,但規模遠不及后者,高換手率引發利益輸送質疑。同時,激勵機制僵化導致投研轉化效率低下:研究員需完成“挖掘牛股-說服基金經理買入-跟蹤賣出”全鏈條才能獲得考核認可,流程冗長抑制創新活力。當規模崇拜遭遇人才流失與風控失守,華安基金的“老十家”光環正快速褪色。

03

整合變局:牌照博弈下的生存重構

股東合并引發的整合倒計時,成為懸在華安基金頭頂的達摩克利斯之劍。

新“國九條”政策下,國泰君安與海通證券合并為“國泰海通證券”,這也是首例頭部券商整合。2024年9月停牌拉開吸收合并的序幕,2025年1月合并方案獲上交所并購重組委審核通過,3月海通證券A股終止上市,4月A股簡稱正式變更為“國泰海通”。

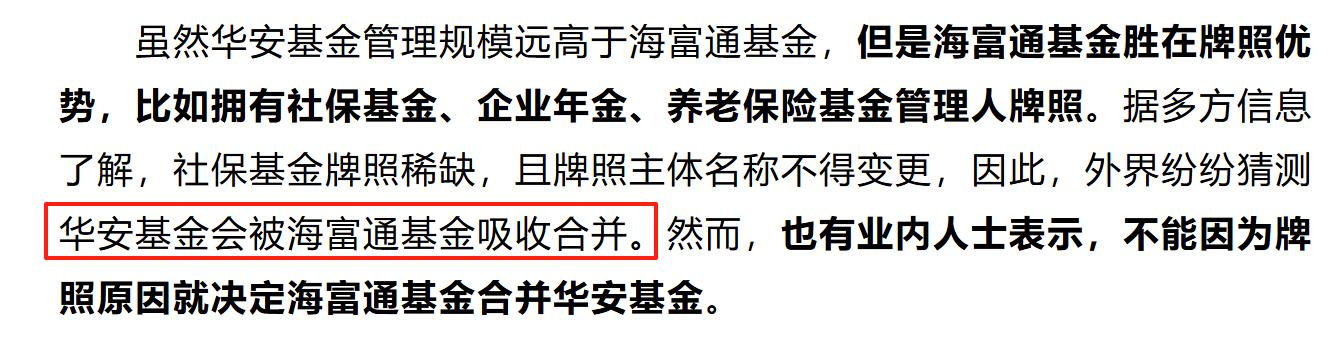

目前,國泰海通證券旗下控股華安基金與海富通基金,參股富國基金,違反證監會“一參一控一牌”新規,牌照冗余亟待清理,誰去誰留自然成為市場關注的焦點。據《東西財經》報道,市場普遍猜測華安基金或被海富通基金吸收合并,核心在于牌照價值的不對稱博弈:雖然華安基金規模遠高于海富通基金,但后者手握社保基金、企業年金、養老保險基金管理人三張稀缺牌照,其中社保基金牌照稀缺,且牌照主體名稱不得變更。然而,也有業內人士表示,不能因為牌照原因就決定海富通基金合并華安基金。

合并路徑暗藏致命風險。若華安品牌被棄,將觸發超百只產品更名、合同重簽的合規海嘯,預估成本龐大。更深遠的影響在于業務結構:華安基金依賴的黃金ETF與海富通的年金管理業務協同性薄弱,整合后資源調配矛盾可能激化。

徐勇的跨界資源或成破局籌碼,其保險背景與海富通主力養老資金屬性天然契合,而長江養老總經理經歷可能助力爭取合并主導權。但政策變數仍存:國泰海通需在2026年3月前上報整合方案,且社保牌照的“不可轉讓性”使監管態度微妙。這場規模與牌照的博弈,本質是華安能否以存量優勢換取時間窗口,在品牌消亡前完成投研重生。

徐勇執掌的華安基金,恰似公募行業困境的縮影——在規模崇拜與長期價值的撕裂中,新帥需以三重變革破局:短期止血投研(遏制人才流失、重建激勵機制),中期修復信任(壓降交易傭金、填補風控漏洞),長期爭奪整合主導權(以規模籌碼保全品牌)。

當行業從高速增長轉向存量深耕,華安基金的命運已不僅是老牌巨輪的自我救贖,更成為檢驗公募治理轉型的試金石。

猜你喜歡

前海開源滬港深龍頭精選同類排名倒數前十五 擅長機器人的楊德龍不擅長醫藥?

在楊德龍所管理的多只產品中,該基金也是今年僅有的到目前仍然負受益的產品。大成基金齊煒中旗下消費精選股票A虧18%,高位持有中國中免被質疑

大成基金齊煒中經理旗下產品業績不理想,其中大成消費精選股票A自基金成立來收益-18.82%。首批北交所主題基金迎開放期 華夏北交所精選12月8日開放申購

近日,華夏基金公告,華夏北交所創新中小企業精選兩年定開混合發起式基金(基金代碼:014283)將于2025年12月8日至12月19日開啟新一輪開放期。前董事長翟晨曦疑似失聯,新華基金 300 億規模蒸發后,路在何方?

在金融行業,“失聯”并不只是個人隱身,更可能是一家機構“靈魂人物”的突然消失。

財富獨角獸

財富獨角獸

博望財經

博望財經