凍結(jié)了“創(chuàng)投大佬”吳世春2億資產(chǎn)的猛人是誰(shuí)?

被譽(yù)為“最會(huì)說(shuō)脫口秀的投資人”的梅花創(chuàng)投吳世春,最近“內(nèi)憂(yōu)外患”。

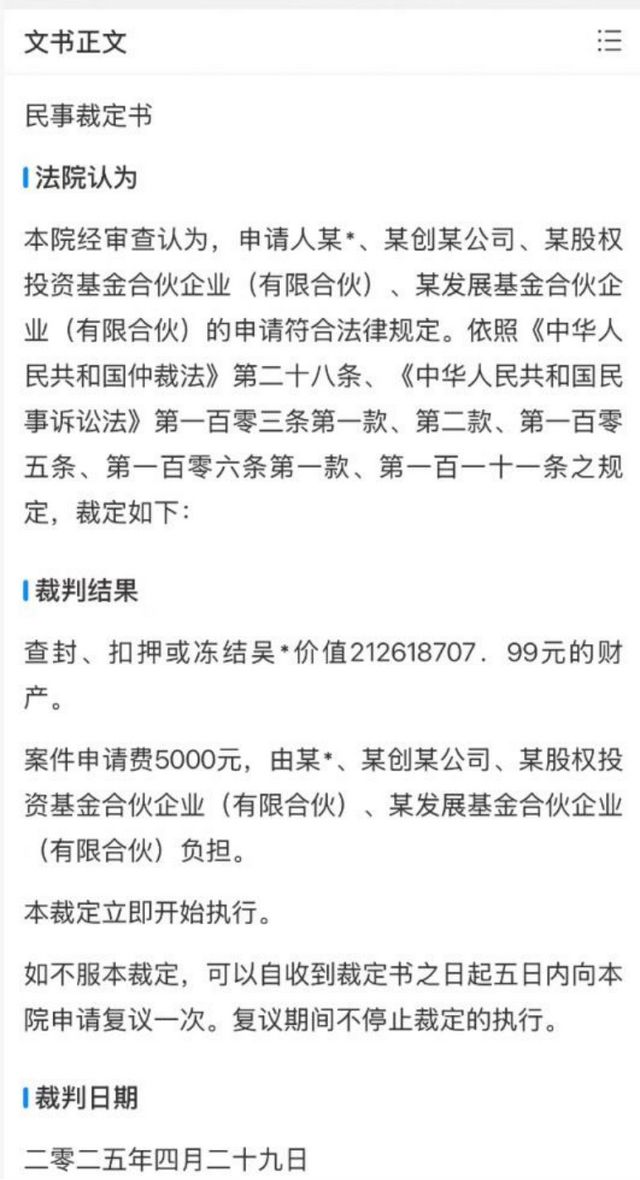

近日,北京市第一中級(jí)人民法院裁定,吳世春旗下超2億元的資產(chǎn)遭到查封、扣押或凍結(jié)。

就在前不久,吳世春作為實(shí)際控制人掌舵的ST路通(300555.SZ)收到關(guān)注函:深交所要求說(shuō)明董事會(huì)是否不當(dāng)限制股東權(quán)利。

這源于吳世春要罷免3名董事并改組董事會(huì),結(jié)果提請(qǐng)召開(kāi)股東大會(huì)的提案被ST路通董事會(huì)否決。ST路通監(jiān)事會(huì)于6月8日審議通過(guò)提案股東提請(qǐng)召開(kāi)臨時(shí)股東會(huì)的議案,并決定于6月27日召開(kāi)臨時(shí)股東會(huì)審議相關(guān)議案。但ST路通未及時(shí)披露監(jiān)事會(huì)決議及股東會(huì)通知,因此收到了監(jiān)管函。

3月份,吳世春以1.5億元,通過(guò)拍賣(mài)拿下ST路通7.44%的股權(quán),鎖定該公司第一大股東;而在1月,吳世春還通過(guò)旗下公司以2.3億元,晉升夢(mèng)潔股份(002397.SZ)第二大股東。

此前,吳世春長(zhǎng)期征戰(zhàn)一級(jí)市場(chǎng),投資風(fēng)格以“快穩(wěn)準(zhǔn)”著稱(chēng),被譽(yù)為投資界的“快狼”、有互聯(lián)網(wǎng)時(shí)代的“人脈王”,創(chuàng)業(yè)者的“引路人”之稱(chēng)。

由吳世春2014年創(chuàng)立的梅花創(chuàng)投則是國(guó)內(nèi)最活躍的早期投資機(jī)構(gòu)之一,代表投資案例包括大掌門(mén)、趣店、理想汽車(chē)、小牛電動(dòng)、致尚科技、悅安新材、赤子城等。

投資版圖擴(kuò)大的同時(shí),背后也呈現(xiàn)出投資方、股東、管理層多方利益的拉扯。如今,吳世春正陷入一場(chǎng)資產(chǎn)被凍結(jié)與上市公司控制權(quán)爭(zhēng)奪的雙重風(fēng)暴中。

01

吳世春4家企業(yè)股權(quán)被凍結(jié)

本人回應(yīng):正在和解

根據(jù)裁判文書(shū)網(wǎng)近日公開(kāi)的信息顯示,國(guó)內(nèi)知名創(chuàng)業(yè)投資人、梅花創(chuàng)投創(chuàng)始合伙人吳世春,被北京某法院裁定凍結(jié)其名下價(jià)值超2億元的資產(chǎn)。

來(lái)源:裁判文書(shū)網(wǎng)

天眼查風(fēng)險(xiǎn)信息顯示,2025年5月9日至20日期間,吳世春所持多家企業(yè)股權(quán)被陸續(xù)凍結(jié),股權(quán)所在企業(yè)分別為寧波梅花天使投資管理有限公司、共青城青云數(shù)科投資合伙企業(yè)(有限合伙)、贛州梅嶺春來(lái)股權(quán)投資合伙企業(yè)(有限合伙)、珠海梅花心力股權(quán)投資合伙企業(yè)(有限合伙),凍結(jié)股權(quán)數(shù)額分別為2025萬(wàn)人民幣、5000萬(wàn)人民幣、7499萬(wàn)人民幣,凍結(jié)期限均為三年。其中,寧波梅花天使投資管理有限公司、共青城青云數(shù)科投資合伙企業(yè)分別被凍結(jié)股權(quán)數(shù)額2025萬(wàn)元、3000萬(wàn)元。

申請(qǐng)凍結(jié)吳世春股權(quán)的申請(qǐng)人身份沒(méi)有完全公開(kāi),但法律文書(shū)中標(biāo)注的原告為“某股權(quán)投資企業(yè)”,申請(qǐng)人包括某創(chuàng)某公司、某發(fā)展基金合伙企業(yè)(有限合伙)、某* 以及某股權(quán)投資基金合伙企業(yè)(有限合伙)。

目前該糾紛仲裁案件正在仲裁庭收取各方辯護(hù)意見(jiàn)階段,尚未正式仲裁和形成仲裁裁決。吳世春則向公眾回應(yīng),“正在和解,解除凍結(jié)。”

02

誰(shuí)凍結(jié)了創(chuàng)投大佬的2億資產(chǎn)?

對(duì)于“2億資產(chǎn)凍結(jié)糾紛”這一事件,6月24日,吳世春在微信朋友圈回應(yīng)說(shuō)明中稱(chēng):“投資方律師利用法律規(guī)定漏洞,對(duì)吳世春實(shí)施訴前保全,將仲裁請(qǐng)求的金額上限,對(duì)吳世春申請(qǐng)財(cái)產(chǎn)凍結(jié),意圖通過(guò)此等訴訟策略逼迫吳世春配合其不合理的財(cái)產(chǎn)訴求。”

同時(shí)他還表示,這次資產(chǎn)凍結(jié)對(duì)于梅花創(chuàng)投的投資決策不會(huì)造成任何影響。

從吳世春的聲明中得知,本次財(cái)產(chǎn)凍結(jié),主要源于北京基調(diào)網(wǎng)絡(luò)股份有限公司(簡(jiǎn)稱(chēng)“聽(tīng)云公司”)的股權(quán)糾紛仲裁案件。

天眼查APP信息顯示,聽(tīng)云隸屬于北京基調(diào)網(wǎng)絡(luò)股份有限公司,該公司成立于2007年3月,法定代表人為吳世春。聽(tīng)云是國(guó)內(nèi)首家專(zhuān)注于應(yīng)用性能管理的企業(yè),2010年首次推出RTMP流媒體監(jiān)測(cè)。核心產(chǎn)品包括聽(tīng)云Network、聽(tīng)云App和聽(tīng)云Server。2015年,公司在新三板上市,又于2018年8月終止股票掛牌。

聽(tīng)云《招股書(shū)》顯示,2010年6月,吳世春就通過(guò)股權(quán)轉(zhuǎn)讓的方式持有了聽(tīng)云11%的股份,距離他創(chuàng)立梅花創(chuàng)投還早了4年。在遞表前吳世春又于2013年、2014年受讓了公司股份,合計(jì)持股13.74%。

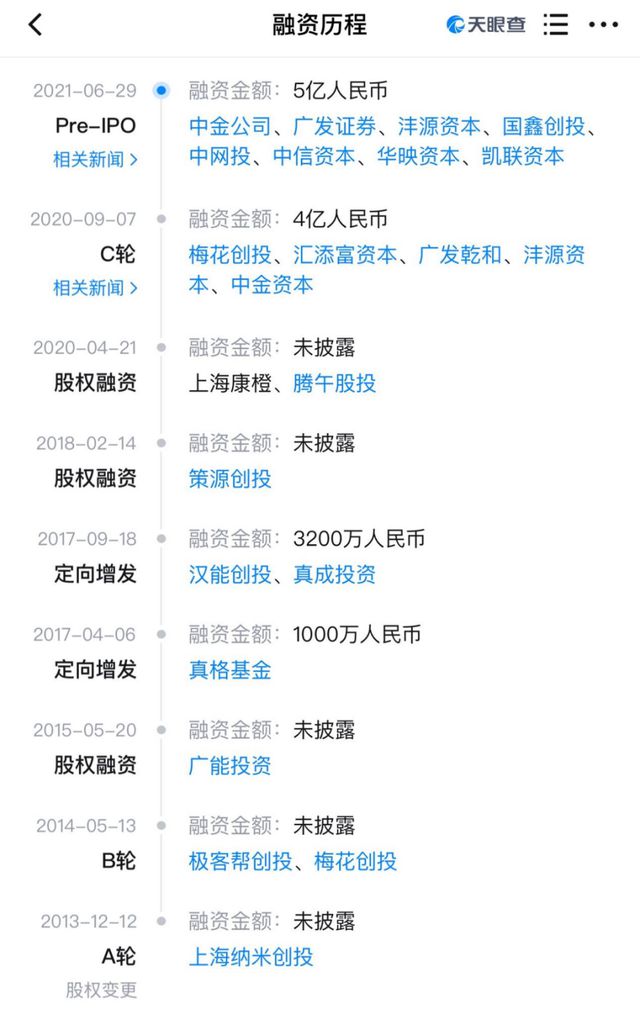

來(lái)源:天眼查

據(jù)天眼查信息,2020年9月7日,聽(tīng)云完成4億元人民幣C輪融資,投資方包括中金鋒泰基金、梅花創(chuàng)投、匯添富、廣發(fā)乾和、灃源資本。在2021年的Pre-IPO輪融資中,有中金公司、灃源資本等8家機(jī)構(gòu)。結(jié)合前述仲裁申請(qǐng)人名字看,上海國(guó)鑫創(chuàng)投創(chuàng)業(yè)投資有限公司、中國(guó)互聯(lián)網(wǎng)投資基金(簡(jiǎn)稱(chēng)“中投網(wǎng)”)、中信資本控股有限公司與申請(qǐng)人名字很相似。

吳世春本人也與中國(guó)互聯(lián)網(wǎng)投資基金的董事長(zhǎng)進(jìn)行過(guò)溝通,吳世春稱(chēng),根據(jù)投資協(xié)議約定,聽(tīng)云公司應(yīng)當(dāng)通過(guò)減資回購(gòu)?fù)顿Y方的股權(quán),且聽(tīng)云公司目前賬上有足以支付D輪投資回購(gòu)款的現(xiàn)金。根據(jù)投資協(xié)議約定 即使聽(tīng)云公司無(wú)力承擔(dān)回購(gòu)責(zé)任,聽(tīng)云公司重要股東將以非連帶方式(以各位股東之間的相對(duì)股權(quán)比例為準(zhǔn))以所持股權(quán)價(jià)值為限承擔(dān)回購(gòu)責(zé)任。因此,他認(rèn)為不應(yīng)牽扯自己的其他財(cái)產(chǎn)。

目前聽(tīng)云公司的股東名單中包括了南京華映中小企業(yè)發(fā)展基金合伙企業(yè)、青島凱聯(lián)瞰宏股權(quán)投資合伙企業(yè)等十幾家投資機(jī)構(gòu)。

從業(yè)績(jī)表現(xiàn)來(lái)看,聽(tīng)云公司持續(xù)處于虧損中。2015年至2018年第一季度,聽(tīng)云公司營(yíng)收分別為0.72億元、1.38億元、1.44億元和0.4億元,分別同比增長(zhǎng)28%、88.93%、3.87%和62.73%;但是公司利潤(rùn)沒(méi)有好轉(zhuǎn),同期,歸母凈利潤(rùn)分別為-0.21億元、-0.09億元、-0.63億元和-0.03億元。由于聽(tīng)云在C輪融資后未能重新登陸資本市場(chǎng),投資者退出受阻,可能因此觸發(fā)了投資協(xié)議中的回購(gòu)條款,導(dǎo)致投資方發(fā)起仲裁,要求聽(tīng)云公司履行股權(quán)回購(gòu)責(zé)任。

不過(guò),吳世春在回應(yīng)中特別說(shuō)明:“投資方律師利用法律規(guī)定漏洞,對(duì)吳世春實(shí)施訴前保全,將仲裁請(qǐng)求的金額上限,對(duì)吳世春申請(qǐng)財(cái)產(chǎn)凍結(jié),意圖通過(guò)此等訴訟策略逼迫吳世春配合其不合理的財(cái)產(chǎn)訴求。”

“綜上,雖然吳世春持有的寧波梅花公司股權(quán)被凍結(jié),但是該措施僅為訴前保全措施,而非法律執(zhí)行行為,對(duì)吳世春的財(cái)產(chǎn)所有權(quán)無(wú)處置風(fēng)險(xiǎn)。且根據(jù)投資協(xié)議約定,吳世春僅以其所持的聽(tīng)云公司股權(quán)價(jià)值為限承擔(dān)有限責(zé)任,不會(huì)牽涉?zhèn)€人財(cái)產(chǎn)。”

作為創(chuàng)投圈的明星投資人,吳世春的投資哲學(xué)是,在不確定性中尋找“確定性切口”,用長(zhǎng)期主義對(duì)沖短期波動(dòng)。2014年創(chuàng)辦梅花創(chuàng)投以前,吳世春是連續(xù)創(chuàng)業(yè)者,被稱(chēng)為“最懂創(chuàng)業(yè)者”的天使投資人。曾投資大掌門(mén)創(chuàng)造了1500倍回報(bào);投資趣店也獲得了超過(guò)1000倍回報(bào)。

官網(wǎng)信息顯示,梅花創(chuàng)投管理約100億元人民幣基金和1億美元基金,已攜手13家企業(yè)完成上市。據(jù)騰訊新聞“深網(wǎng)”報(bào)道,2024年,梅花創(chuàng)投投資40多家企業(yè),共計(jì)投入約17億,大部分投資聚焦在硬科技和新質(zhì)生產(chǎn)力上面,包括低空經(jīng)濟(jì)、AI、商業(yè)航天、半導(dǎo)體上下游、機(jī)器人公司等。

吳世春還表示,2025年梅花創(chuàng)投至少要投50家企業(yè),投出將近30億資金,加大對(duì)AI應(yīng)用公司的投資,像機(jī)器人這種備受關(guān)注的領(lǐng)域。

03

洗牌董事會(huì)遇阻

控制權(quán)爭(zhēng)奪博弈持續(xù)

吳世春在著力一級(jí)市場(chǎng)的同時(shí),也在不斷夯實(shí)二級(jí)市場(chǎng)的大本營(yíng)。

3月份,梅花創(chuàng)投吳世春以1.5億元,通過(guò)拍賣(mài)拿下ST路通7.44%的股權(quán),鎖定該公司第一大股東。

ST路通,即無(wú)錫路通視信網(wǎng)絡(luò)股份有限公司,成立于2007年,總部位于江蘇無(wú)錫,2016年于深交所創(chuàng)業(yè)板上市,是一家專(zhuān)注于通信設(shè)備和智慧物聯(lián)應(yīng)用的高科技企業(yè),核心業(yè)務(wù)包括網(wǎng)絡(luò)通信設(shè)備、智慧物聯(lián)應(yīng)用,以及AI軟件開(kāi)發(fā)、人工智能等新興技術(shù)拓展。

5月26日,ST路通的股東吳世春、顧紀(jì)明和尹冠民以書(shū)面形式向公司董事會(huì)發(fā)出提請(qǐng)召開(kāi)臨時(shí)股東大會(huì)的函。主要提請(qǐng)罷免邱京衛(wèi)、付新悅和王曉芳的董事職務(wù),并選舉吳世春、高翔和于濤為董事。

目前ST路通總計(jì)有5名董事,分別是邱京衛(wèi)、付新悅、王曉芳、黃遠(yuǎn)征和湯四新。其中,邱京衛(wèi)為董事長(zhǎng),黃遠(yuǎn)征和湯四新為獨(dú)立董事。吳世春、顧紀(jì)明和尹冠民三人分別持有公司7.46%、2.21%和1.05%(合計(jì)持有10.72%)的股份。目前,吳世春系ST路通的第一大股東。

據(jù)ST路通公告,吳世春等人提出的罷免理由為,由于華晟云城及其關(guān)聯(lián)方債務(wù)問(wèn)題,華晟云城持有的ST路通股份持續(xù)被動(dòng)減持,目前已不再直接持有ST路通股份,認(rèn)定其提名的董事不適合繼續(xù)擔(dān)任董事。

對(duì)此,北京德恒律師事務(wù)所合伙人、律師吳昕棟表示,《公司法》等法律法規(guī)并未規(guī)定提名人持股情況發(fā)生變化就必然導(dǎo)致其提名的董事不適合繼續(xù)擔(dān)任董事。董事的任職與罷免主要依據(jù)其是否存在違法違規(guī)、違反公司章程、損害公司利益等法定情形,而不是單純基于提名股東的持股變化。不過(guò),無(wú)股權(quán)卻掌控董事會(huì)關(guān)鍵席位,對(duì)公司治理的影響具有兩面性:一方面,若董事憑借專(zhuān)業(yè)能力和經(jīng)驗(yàn)任職,能為公司提供客觀專(zhuān)業(yè)的決策支持,獨(dú)立監(jiān)督管理層,維護(hù)公司整體利益。但另一方面,無(wú)股權(quán)關(guān)聯(lián)可能導(dǎo)致董事與股東利益不一致,決策時(shí)對(duì)公司業(yè)績(jī)和股東回報(bào)關(guān)注度不足,易引發(fā)公司控制權(quán)爭(zhēng)奪,還可能因缺乏股東支持,在戰(zhàn)略實(shí)施時(shí)面臨資源調(diào)配難題,同時(shí)存在信息獲取不足影響決策質(zhì)量的風(fēng)險(xiǎn)。

來(lái)源:罐頭圖庫(kù)

關(guān)注函稱(chēng),ST路通監(jiān)事會(huì)于6月8日審議通過(guò)提案股東提請(qǐng)召開(kāi)臨時(shí)股東會(huì)的議案,并決定于6月27日召開(kāi)臨時(shí)股東會(huì)審議相關(guān)議案。另有相關(guān)股東向董事會(huì)提交臨時(shí)提案,要求在6月30日召開(kāi)的2024年年度股東會(huì)上增加罷免現(xiàn)任董事的提案,同樣被董事會(huì)拒絕提交審議。

但ST路通未及時(shí)披露前述監(jiān)事會(huì)決議公告,亦未披露臨時(shí)股東會(huì)通知。

前期,深交所創(chuàng)業(yè)板公司管理部已通過(guò)約談、函詢(xún)等方式對(duì)董事罷免相關(guān)事項(xiàng)表示關(guān)注,督促ST路通應(yīng)當(dāng)依法合規(guī)履行信息披露義務(wù),保障股東合法權(quán)利。深交所要求其在6月24日前說(shuō)明情況。目前,未見(jiàn)上市公司最新相關(guān)公告,ST路通董秘辦相關(guān)人員則稱(chēng),已將回復(fù)函提交至江蘇證監(jiān)局。

吳昕棟律師表示,根據(jù)《深圳證券交易所創(chuàng)業(yè)板股票上市規(guī)則》,上市公司需及時(shí)履行信息披露義務(wù),對(duì)監(jiān)管問(wèn)詢(xún)應(yīng)在規(guī)定時(shí)限內(nèi)合規(guī)回復(fù),若ST路通未在規(guī)定時(shí)間前回應(yīng)深交所關(guān)注函,已涉嫌違反信息披露及時(shí)性原則。從監(jiān)管實(shí)踐看,此類(lèi)情形可能被認(rèn)定為信披違規(guī),深交所后續(xù)或采取包括發(fā)出監(jiān)管函、約見(jiàn)談話(huà)等進(jìn)一步采取自律監(jiān)管措施或者實(shí)施紀(jì)律處分。

圖源:罐頭圖庫(kù)

對(duì)于股權(quán)較為分散的上市公司,獲得半數(shù)以上董事會(huì)席位,對(duì)獲得上市公司控制權(quán)至關(guān)重要。吳世春一派后續(xù)是否還會(huì)發(fā)起進(jìn)攻,控制權(quán)爭(zhēng)奪博弈或許還將持續(xù)。

除了董事會(huì)內(nèi)斗,從近年業(yè)績(jī)來(lái)看,ST路通表現(xiàn)難言樂(lè)觀。

來(lái)源:Wind

ST路通已經(jīng)連虧四年,2021年-2024年凈利潤(rùn)分別虧損0.15億元、0.18億元、0.37億元、0.57億元。2025年一季度,公司營(yíng)收2946萬(wàn)元,同比下降29.84%;凈利潤(rùn)虧損435萬(wàn)元,同比下降6.81%。

第一季度,ST路通的銷(xiāo)售費(fèi)用、管理費(fèi)用、財(cái)務(wù)費(fèi)用占比顯著上升,總和占總營(yíng)收的比例達(dá)到35.06%,較去年同期增加了70.14%。這表明公司在控制費(fèi)用方面面臨較大壓力。

公司在2024年度報(bào)告中提到,受業(yè)務(wù)結(jié)構(gòu)調(diào)整的影響,整體營(yíng)業(yè)收入和毛利潤(rùn)同比減少。因市場(chǎng)需求的階段性調(diào)整,廣電運(yùn)營(yíng)商及行業(yè)客戶(hù)在視頻監(jiān)控和應(yīng)急廣播等智慧應(yīng)用業(yè)務(wù)上放緩了建設(shè)步伐,這對(duì)公司的整體項(xiàng)目銷(xiāo)售造成了一定影響。

與ST路通類(lèi)似,1月份,執(zhí)行事務(wù)合伙人為吳世春的青云數(shù)科,拿下二股東10.65%股份的夢(mèng)潔股份,轉(zhuǎn)讓總價(jià)款為2.3億元,“家紡第一股”夢(mèng)潔股份也屬于小市值,近年業(yè)績(jī)表現(xiàn)不佳,且大股東們交戰(zhàn)正酣。

2021、2022年,夢(mèng)潔股份均出現(xiàn)虧損,2023年、2024年凈利潤(rùn)分別為0.23億元、0.24億元;2025年一季度營(yíng)收3.3億元,同比下滑19.22%;凈利潤(rùn)969萬(wàn)元,同比增長(zhǎng)14.45%。

近年來(lái),在境內(nèi)外首次公開(kāi)募股(IPO)通道收窄、復(fù)雜多變的國(guó)際形勢(shì)與經(jīng)濟(jì)環(huán)境下,VC/PE(風(fēng)險(xiǎn)投資與私募股權(quán)投資)機(jī)構(gòu)退出充滿(mǎn)挑戰(zhàn)。

創(chuàng)投機(jī)構(gòu)通過(guò)控股上市公司注入優(yōu)質(zhì)資產(chǎn),或成為未來(lái)創(chuàng)投退出的新路徑之一。不過(guò)香頌資本董事沈萌也強(qiáng)調(diào),獲取上市公司的“殼”資源,以便將一級(jí)市場(chǎng)的優(yōu)質(zhì)項(xiàng)目裝入上市公司,實(shí)現(xiàn)快速退出和資本增值。但機(jī)構(gòu)投資的項(xiàng)目可能并非單一賽道,彼此之間不一定有互補(bǔ)性,所以這些項(xiàng)目如果都注入上市公司,相互之間可能缺乏合理性。

目前,吳世春資產(chǎn)被凍結(jié)一事引發(fā)股民熱烈討論。有投資者認(rèn)為會(huì)一定程度上增加ST路通的風(fēng)險(xiǎn)點(diǎn)。

來(lái)源:股吧

吳昕棟律師認(rèn)為,吳世春持有的梅花創(chuàng)投等公司股權(quán)被因訴前財(cái)產(chǎn)保全被法院凍結(jié),根據(jù)公開(kāi)信息,吳世春系被執(zhí)行人或債務(wù)人,但其持有的ST路通的股權(quán)尚未被納入凍結(jié)范疇,但不排除投資人追加申請(qǐng)法院對(duì)該部分股權(quán)采取凍結(jié)措施,或者因吳世春相關(guān)案件被判承擔(dān)支付責(zé)任,則在執(zhí)行程序中,其持有的ST路通股權(quán)很有可能被法院凍結(jié)并拍賣(mài)、變賣(mài)以履行生效裁判文書(shū)。從市場(chǎng)層面,吳世春作為ST路通大股東,其個(gè)人信用事件可能引發(fā)投資者對(duì)公司治理穩(wěn)定性的擔(dān)憂(yōu),進(jìn)而導(dǎo)致股價(jià)波動(dòng)。

猜你喜歡

凍結(jié)了“創(chuàng)投大佬”吳世春2億資產(chǎn)的猛人是誰(shuí)?

左陷資產(chǎn)凍結(jié),右遇改組董事會(huì)未果。左手夢(mèng)潔、右手ST路通,“創(chuàng)投大佬”吳世春二級(jí)市場(chǎng)“狂飆”!

吳世春3個(gè)月內(nèi)兩次出手二級(jí)市場(chǎng),已砸3.8億。

野馬財(cái)經(jīng)

野馬財(cái)經(jīng)