營收首破千億,溫氏股份為什么仍遭資本市場冷落?

1

豬價回升,營收突破千億大關(guān)

在家族三代人經(jīng)過40多年的努力下,溫氏股份終于實現(xiàn)了從粵西地區(qū)的小農(nóng)場到千億營收農(nóng)牧龍頭企業(yè)的歷史性跨越。

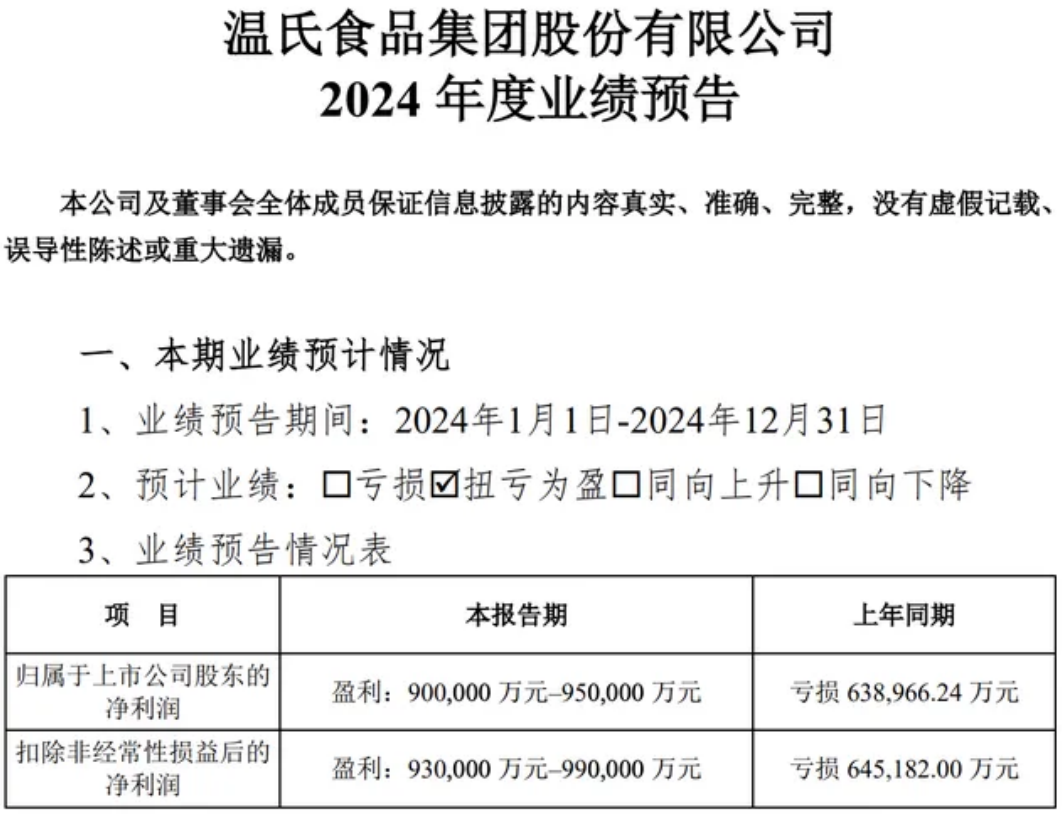

前段時間,養(yǎng)殖巨頭溫氏股份發(fā)布2024年度業(yè)績預(yù)告。數(shù)據(jù)顯示,2024年全年,溫氏股份預(yù)計實現(xiàn)凈利潤為90億元–95億元,實現(xiàn)扭虧為盈,上年同期虧損63.9億元;扣除非經(jīng)常性損益后的凈利潤約為93億元–99億元,上年同期虧損64.5億元。

營收方面,由于公司生豬和肉雞兩大主業(yè)銷售均實現(xiàn)同比增長,溫氏股份預(yù)計2024年度實現(xiàn)營業(yè)收入超1000億元,較上年同期(899億元)增長超過100億元,這也是公司營收歷史上首次突破千億大關(guān)。

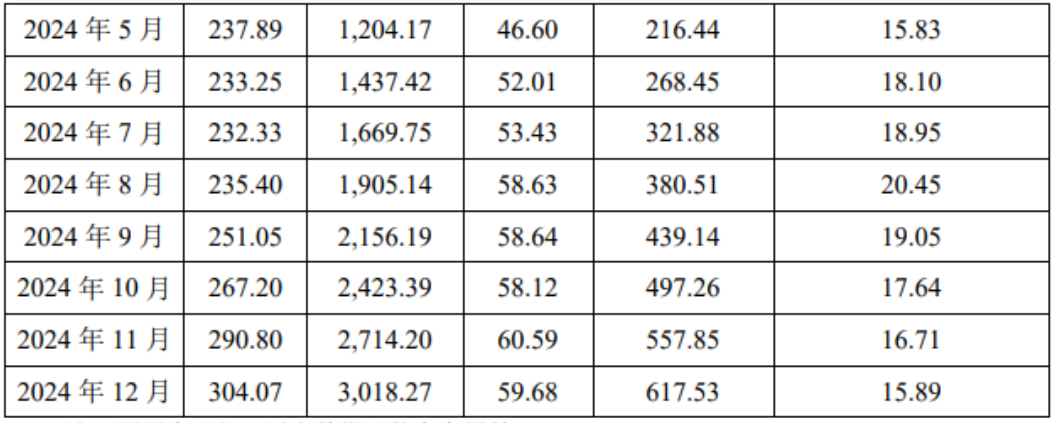

分業(yè)務(wù)來看,溫氏股份共銷售肉豬3018.27萬頭,同比增長14.93%,毛豬銷售均價16.71元/公斤,同比增長33.50%,肉豬銷售共攬收617.53億元,一年內(nèi)增長155億元,成為推動公司營收規(guī)模破千億大關(guān)的關(guān)鍵;同期,溫氏股份共銷售肉雞12.08億只(含毛雞、鮮品和熟食),同比增長2.09%,毛雞銷售均價13.06元/公斤,同比下滑4.60%,肉雞業(yè)務(wù)共實現(xiàn)銷售收入335.27億元,同比下滑3.37%。

利潤方面,溫氏股份豬業(yè)預(yù)計實現(xiàn)盈利82億元-84億元,盈利能力較去年同期(虧損55億元-58億元)大幅改善;相比量價齊升的肉豬業(yè)務(wù),溫氏股份肉雞業(yè)務(wù)表現(xiàn)并不突出,營收僅保持微幅增長,銷售均價則出現(xiàn)同比下滑。不過,由于公司養(yǎng)殖成本下降幅度大于產(chǎn)品價格下降幅度,公司肉雞業(yè)務(wù)實現(xiàn)盈利21億元-23億元,去年同期該業(yè)務(wù)僅為微利。

2024年全年,飼料價格持續(xù)維持在低位,玉米、豆粕以及菜籽粕價格均出現(xiàn)兩位數(shù)的下滑,麥麩、進口魚粉等原料價格亦呈不同程度下跌態(tài)勢。在此背景下,生豬飼料養(yǎng)殖成本降至近四年來的低位水平。受益于飼料價格的下行,去年溫氏股份肉豬養(yǎng)殖綜合成本約7.2元/斤,下降約1.2元/斤。

除了養(yǎng)殖成本的下降之外,“豬周期”仍是決定溫氏股份扭虧為盈的關(guān)鍵,畢竟生豬業(yè)務(wù)對公司利潤貢獻度接近90%。自2022年10月以來,生豬養(yǎng)殖步入新一輪下行周期。2023年全年,國內(nèi)生豬市場價格整體保持低位運行(13.56-17.57元/公斤),行業(yè)長時間處于虧損狀態(tài)。2024年伊始,生豬價格依舊在低位徘徊。2024年第一季度,溫氏股份單季度再次虧損12.36億元。

自2024年5月起,國內(nèi)生豬價格一路攀升,8月中旬一度漲至21元/公斤,較5月中旬(15元/公斤)上漲超過40%。在此背景下,溫氏、牧原等養(yǎng)殖企業(yè)經(jīng)營業(yè)績迎來全面反彈。2024年前三季度,溫氏股份實現(xiàn)營業(yè)總收入754.19億元,同比增長16.56%;實現(xiàn)凈利潤66.36億元,同比增長244.58%;綜合毛利率達(dá)到16.33%,較去年同期(0.39%)大幅增長。其中,2024年第三季度,溫氏實現(xiàn)營業(yè)收入286.44億元,同比增長21.89%;實現(xiàn)凈利潤為50.81億元,同比激增3097.03%。

不過,進入到2024年9月之后,由于在消費需求不及預(yù)期以及供給壓力的雙重影響下,國內(nèi)豬肉價格持續(xù)回落。溫氏股份毛豬銷售均價也自2024年9月起出現(xiàn)同比下滑。根據(jù)最新數(shù)據(jù),2024年12月,溫氏股份毛豬銷售均價15.89元/公斤,已經(jīng)低于全年均值(16.71元/公斤)。

由于生豬價格的走弱,溫氏股份2024年第四季度業(yè)績環(huán)比第三季度已經(jīng)出現(xiàn)回落。根據(jù)業(yè)績預(yù)告數(shù)據(jù)推測可知,2024年第四季度,溫氏股份預(yù)計實現(xiàn)凈利潤26億元-31億元,較第三季度(50.81億元)縮水20億元-25億元。

因此,盡管溫氏股份業(yè)績預(yù)告數(shù)據(jù)看似不俗,資本市場的反應(yīng)卻是非常平淡。在業(yè)績預(yù)告發(fā)布次日,溫氏股份股價僅小幅上漲1.56%,股價報收16.31元/股。截至最近一個交易日,溫氏股份股價報收于16.14元/股,總市值約為1074億元,2025年至今依然保持跌幅。拉長周期來看,溫氏股份市值已經(jīng)在千億關(guān)口徘徊了四年時間。

2

預(yù)期悲觀,千億市值徘徊不前

顯然,2024年業(yè)績的高增長,并沒有改變投資者對溫氏股份未來發(fā)展的悲觀預(yù)期。這其中,豬肉價格的下行擔(dān)憂是一個重要原因。

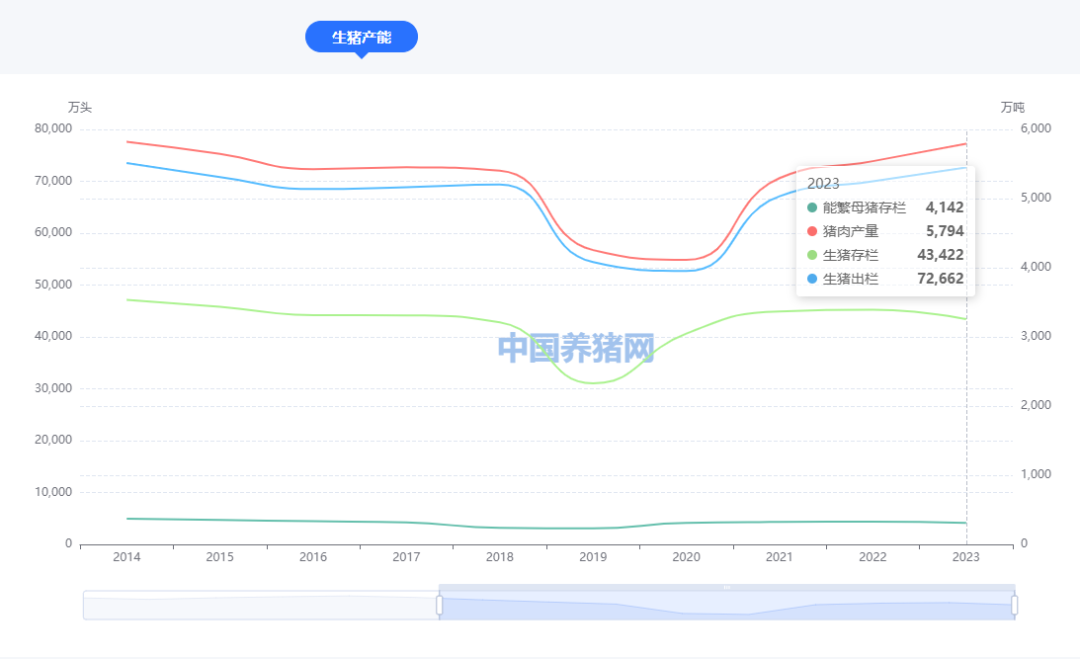

生豬價格的波動受多種因素影響,包括供需關(guān)系、養(yǎng)殖成本、季節(jié)性需求變化、政策調(diào)控以及國際市場動態(tài)等。這其中,供需關(guān)系是影響豬價的關(guān)鍵因素。從需求端來看,自2014年開始,我國豬肉消費量開始萎縮,豬肉人均消費量由42.6公斤下降至2023年的42.2公斤。據(jù)農(nóng)業(yè)農(nóng)村部研判,受國民餐飲消費多元化影響,全國豬肉產(chǎn)量預(yù)計將呈現(xiàn)持續(xù)下滑趨勢,未來10年間可能減少高達(dá)408萬噸。

另一方面,隨著規(guī)模養(yǎng)豬的不斷壯大,我國生豬產(chǎn)能常年處于飽和狀態(tài),并且生產(chǎn)水平快速提升。可以預(yù)見的是,未來10年,隨著生產(chǎn)力的進一步提升、豬肉需求的持續(xù)減少,養(yǎng)豬企業(yè)的競爭壓力將會越來越大。

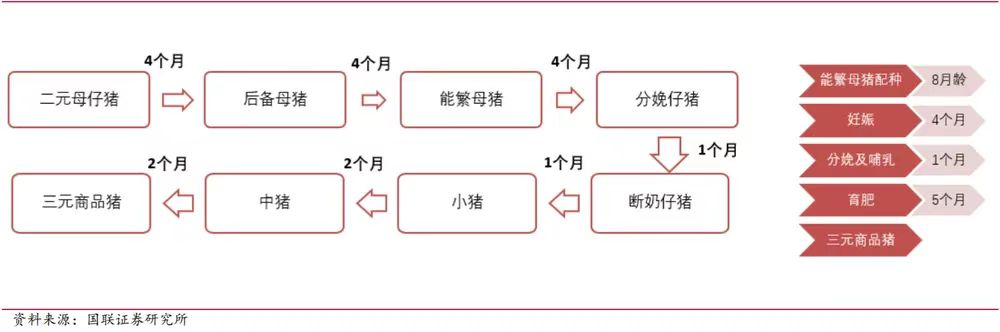

一般來說,生豬供應(yīng)量和豬價本質(zhì)上取決于10個月前的能繁母豬數(shù)量。因此,作為生豬生產(chǎn)的基礎(chǔ)和市場供應(yīng)的“總開關(guān)”,能繁母豬是判斷豬價未來走勢中最重要和最受關(guān)注的指標(biāo)之一。

為促進豬肉市場供需平衡,2024年初,農(nóng)業(yè)農(nóng)村部將全國能繁母豬正常保有量目標(biāo)從4100萬頭降至3900萬頭。截至2024年12月末,全國能繁母豬存欄量是4078萬頭,接近105%的產(chǎn)能調(diào)控綠色合理區(qū)域的上線。因此,從能繁母豬這一指標(biāo)來看,2025年生豬供應(yīng)仍處于寬松局面,豬價預(yù)計將持續(xù)承壓。

除了豬肉走弱這一問題之外,玉米等飼料價格的上行對生豬養(yǎng)殖企業(yè)來說又構(gòu)成另一大隱憂。自2024年9月美聯(lián)儲開啟降息通道以來,國際玉米持續(xù)震蕩走強,其中CBOT玉米期貨價格主力合約價格累計漲幅超過25%,最近兩周更是呈加速上漲態(tài)勢。

國內(nèi)市場方面,截至2025年1月20日,山東濰坊飼料企業(yè)玉米進廠價在2160元/噸左右,大連商品交易所玉米主力合約價格為2286元/噸,較2024年12月中下旬的低點分別上漲約80元/噸和120元/噸。

一面是生豬價格的走弱,一面是飼料價格的上漲,2025年溫氏股份等生豬養(yǎng)殖企業(yè)又將面臨不小的挑戰(zhàn),這也是牧原、溫氏股份等上市公司股價持續(xù)低迷的一個重要原因。更為嚴(yán)重的是,曾經(jīng)被認(rèn)為是鐵律的“豬周期”正在失去規(guī)律性,這也使之前通過博弈豬價反轉(zhuǎn)來進行投資的范式失去了其原有的價值。

3

周期弱化,規(guī)模養(yǎng)豬護城河消失?

長期以來,生豬養(yǎng)殖產(chǎn)業(yè)具有相對獨立的周期,與宏觀經(jīng)濟周期關(guān)聯(lián)性不高,生豬養(yǎng)殖類上市公司股價走勢也有獨立性,投資者多是依靠對“豬周期”的預(yù)判來進行相關(guān)標(biāo)的的資產(chǎn)配置。

所謂的豬周期,是指豬肉價格供求關(guān)系的周期性變化最終導(dǎo)致行業(yè)盈利大幅波動的市場現(xiàn)象。2006年來,我國已經(jīng)經(jīng)歷了5輪豬周期,持續(xù)時間通常為4年,豬價最大的漲幅基本在100%及以上,最大的跌幅接近50%的水平。

一般來說,從新生母豬到生豬出欄大約需要約18個月。每當(dāng)生豬供給不足、豬肉價格上漲時,養(yǎng)殖戶就會積極補充能繁母豬擴大生產(chǎn),但需要到18個月之后才能實現(xiàn)生豬供給量的增加。相反,一旦豬價跌破盈虧平衡線后,養(yǎng)殖戶開始淘汰能繁母豬減少生產(chǎn),也需要18個月的時間實現(xiàn)生豬供應(yīng)量的減少,豬價將再次迎來上漲。

因此,從二級市場投資角度出發(fā),如果觀察到豬肉價格持續(xù)低迷甚至跌破盈虧平衡線,同時伴隨著能繁母豬的快速減少,就是抄底牧原、溫氏等生豬養(yǎng)殖企業(yè)的絕佳機會。同理,一旦豬價持續(xù)位于高位、養(yǎng)豬企業(yè)賺得盆滿缽滿之時,如果發(fā)現(xiàn)能繁母豬存欄量在快速增長,反而是賣出豬企的時機。

不過,自2018年6月以來,豬價進入到新一輪下降周期以來,除了2022年年中以及2024年三季度曾有短暫的反彈之外,豬價就持續(xù)處于低迷狀態(tài),下行時間之長遠(yuǎn)遠(yuǎn)超過歷次豬周期。更為嚴(yán)重的是,盡管生豬養(yǎng)殖企業(yè)普遍經(jīng)歷了2021年和2023年的兩次虧空,但仍看不到明顯的產(chǎn)能出清跡象。

有分析認(rèn)為,所謂的豬周期只是過往散戶養(yǎng)豬的時代產(chǎn)物。長期以來,我國生豬養(yǎng)殖是以散養(yǎng)為主,行業(yè)集中度較低。一旦豬肉價格下行無利或者微利之時,散戶往往會立馬屠宰母豬,進而實現(xiàn)產(chǎn)能的快速出清。

非洲豬瘟之后,大量小規(guī)模散戶退出市場。數(shù)據(jù)顯示,2023年我國生豬養(yǎng)殖規(guī)模化率達(dá)到68%,比上年增加約3個百分點,而到2024年末生豬養(yǎng)殖規(guī)模化程度會達(dá)到70%。

相比中小散戶,規(guī)模養(yǎng)殖企業(yè)具有較強的資金實力,也就具有了更強的虧損承受能力,部分企業(yè)甚至選擇逆轉(zhuǎn)周期投資的方式對抗豬肉下行周期,這進一步增加了產(chǎn)能的去化時間。

另一方面,盡管國內(nèi)生豬養(yǎng)殖規(guī)模化率不斷提升,但行業(yè)的集中度水平依舊不高。截至2024年末,TOP20豬企能繁母豬總數(shù)約為1060萬頭,全國比重約為25%,其中牧原股份、溫氏股份市占率分別為8%、4%,尚未有一家豬企市占率超過10%。對比看,美國TOP10豬企市占率已經(jīng)超過40%。

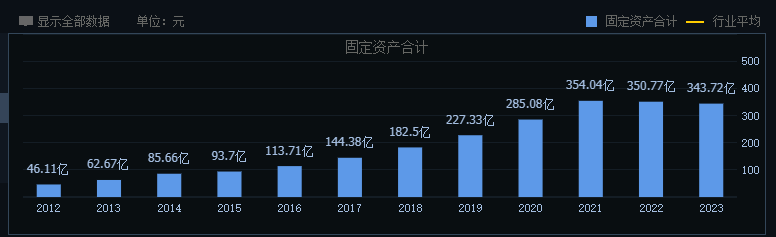

在此背景下,頭部企業(yè)仍在瘋狂擴張產(chǎn)能來搶占市場。2020年,溫氏股份的生豬出欄量為954.6萬頭。2024年,這一數(shù)據(jù)達(dá)到3018.27萬頭,短短四年之內(nèi),生豬出欄量就翻了三倍。與此同時,溫氏股份固定資產(chǎn)余額出現(xiàn)了快速的增長,其中2018年-2021年三年之內(nèi)固定資產(chǎn)幾乎是翻倍式增長。同時,另一家養(yǎng)豬巨頭牧原股份更是以千億負(fù)債、千億固定資產(chǎn)而著稱。

顯然,持續(xù)的產(chǎn)能擴張并沒有改變溫氏股份等豬企“看天吃飯”的命運,養(yǎng)殖行業(yè)的低門檻、產(chǎn)品同質(zhì)化等深層次問題決定了養(yǎng)豬企業(yè)難有定價權(quán),最終只能比拼成本控制能力。根據(jù)最新數(shù)據(jù),牧原股份生豬養(yǎng)殖完全成本約為13.1元/公斤,而溫氏股份肉豬養(yǎng)殖綜合成本約為13.4元/公斤左右,差距并不大。考慮到環(huán)保、人力等剛性成本占比較高,豬企未來的成本下降空間將十分有限。

長期以來,二級市場一直在講述著一個規(guī)模化養(yǎng)豬的故事。相比散養(yǎng)戶,規(guī)模化養(yǎng)殖企業(yè)具有多樣的融資渠道、更優(yōu)的成本優(yōu)勢和更強的抗風(fēng)險能力。隨著中小散戶的加劇去化,未來中國生豬養(yǎng)殖產(chǎn)業(yè)將是頭部豬企的天下,這也是溫氏股份一度成為“創(chuàng)業(yè)板市值一哥”的深層次邏輯。

然而,在資本的過度沖擊之下,規(guī)模養(yǎng)殖非但沒有解決生豬產(chǎn)能過剩的問題,反而加大了行業(yè)的內(nèi)卷程度。如此一來,養(yǎng)豬行業(yè)“規(guī)模越大,盈利越高”的邏輯將不復(fù)存在,溫氏股份等豬企的價值信仰自然要遭到投資者的質(zhì)疑。

猜你喜歡

溫氏股份二季度賺2.5億,上半年卻仍巨虧35億元

對于虧損擴大的原因,溫氏股份表示毛豬銷售均價仍同比下降41.74%,為13.59元/公斤。報告期內(nèi),公司銷售肉豬800.6萬頭,養(yǎng)豬業(yè)仍處于較大虧損狀態(tài)。牧原股份、溫氏股份披露4月銷售數(shù)據(jù),均價下滑,收入?yún)s上升

5月5日晚間,上市豬企牧原股份、溫氏股份發(fā)布2022年4月主要產(chǎn)品銷售情況簡報。溫氏股份一季度巨虧約37.63億元

不過從二級市場來看,溫氏股份自2021年7月末創(chuàng)下12.14元的低點后,便一路震蕩上揚,并于2022年4月19日漲至23.18元。毛豬銷售均價降49%,溫氏股份盈轉(zhuǎn)虧超134億

4月15日,“豬茅”溫氏股份披露了2021年年報。其中,2021年公司營業(yè)收入為649.54億元,同比下降13.31%;凈虧損134.04億元,上年同期凈利潤74.26億元,由盈轉(zhuǎn)虧。巨虧130億!生豬價格大跌,溫氏股份被拖入虧損泥沼

2月23日晚間,溫氏股份發(fā)布業(yè)績快報稱,2021年,公司實現(xiàn)營業(yè)總收入為649.63億元,同比下降13.31% ;實現(xiàn)歸屬于上市公司股東的凈利潤為-133.37億元,同比下降279.61%。

礪石商業(yè)評論

礪石商業(yè)評論

《財經(jīng)天下》周刊

《財經(jīng)天下》周刊