大摩投資的海普潤(rùn)沖刺IPO!“好基友”金達(dá)萊連續(xù)4年貢獻(xiàn)營(yíng)收超50%

隨著近年工業(yè)、生活、農(nóng)業(yè)廢水排放增多,大量富含氮、磷元素的水進(jìn)入河流,導(dǎo)致部分水中植物快速增長(zhǎng),瓜分水中氧氣,促使部分魚蝦因缺氧死亡,并最終導(dǎo)致水質(zhì)惡化。

近日,一家主要生產(chǎn)對(duì)污水進(jìn)行凈化處理產(chǎn)品的公司,迎來(lái)了上市新進(jìn)展。

2月2日,鹽城海普潤(rùn)科技股份有限公司(以下簡(jiǎn)稱“海普潤(rùn)”)更新了計(jì)劃在主板上市的招股書。公司擬募集3億元資金,擴(kuò)大主營(yíng)業(yè)務(wù)的生產(chǎn)。

金達(dá)萊貢獻(xiàn)近半營(yíng)收

海普潤(rùn)成立于2016年5月,是一家從事水處理分離膜研發(fā)、生產(chǎn)和銷售的公司。

分離膜是一種具有選擇性分離功能的材料,通過(guò)分離膜的選擇性分離功能對(duì)水進(jìn)行過(guò)濾,可以實(shí)現(xiàn)水與其他物質(zhì)的分離,從而達(dá)到凈化水源的目的。公司主要產(chǎn)品包括水處理分離膜膜絲和膜組件。

(圖片來(lái)源于官網(wǎng))

海普潤(rùn)所在的水處理分離膜行業(yè)在我國(guó)屬于新興行業(yè)。由于水處理分離膜技術(shù)難度較大,行業(yè)壁壘較高,國(guó)際大型膜制造企業(yè)占據(jù)較高的市場(chǎng)份額。

近年,隨著國(guó)內(nèi)行業(yè)領(lǐng)先企業(yè)工藝逐漸成熟,生產(chǎn)能力不斷擴(kuò)大,已經(jīng)開(kāi)始打破國(guó)際廠商占據(jù)市場(chǎng)的局面,但部分中小型企業(yè)尚未形成核心競(jìng)爭(zhēng)力,難與國(guó)內(nèi)外領(lǐng)先企業(yè)競(jìng)爭(zhēng)。

中國(guó)膜工業(yè)協(xié)會(huì)數(shù)據(jù)顯示,2017年-2018年微濾膜應(yīng)用和制造行業(yè)產(chǎn)值分別約為180億元、243.8億元。海普潤(rùn)主營(yíng)收入占細(xì)分行業(yè)產(chǎn)值比重為0.36%、0.52%。

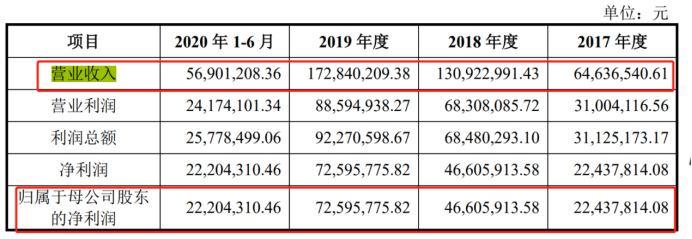

營(yíng)收方面,海普潤(rùn)由2017年?duì)I收0.65億元,歸母凈利潤(rùn)0.22億元,增長(zhǎng)至2018年?duì)I收1.31億元,歸母凈利潤(rùn)0.47億元,進(jìn)一步增長(zhǎng)至2019年?duì)I收1.73億元,歸母凈利潤(rùn)0.73億元。截至2020年6月30日,海普潤(rùn)營(yíng)收0.57億元,歸母凈利潤(rùn)0.22億元。報(bào)告期內(nèi),海普潤(rùn)營(yíng)業(yè)收入和凈利潤(rùn)保持穩(wěn)步增長(zhǎng)態(tài)勢(shì)。

(截圖來(lái)源于招股書)

值得注意的是,海普潤(rùn)前五大客戶銷售收入分別占當(dāng)期營(yíng)收80.22%、83.08%、73.65%、81.7%,客戶集中度較高。其中,金達(dá)萊(688057.SH)及其全資子公司新余金達(dá)萊環(huán)保有限公司銷售收入占海普潤(rùn)當(dāng)期營(yíng)收53.71%、71.26%、58.64%、54.63%。海普潤(rùn)存在依賴單一客戶的風(fēng)險(xiǎn)。

海普潤(rùn)在風(fēng)險(xiǎn)提示中表示,若公司不能與主要客戶保持良好合作,公司主營(yíng)業(yè)務(wù)及經(jīng)營(yíng)業(yè)績(jī)將面臨增速放緩甚至下滑的風(fēng)險(xiǎn)。

對(duì)此,記者聯(lián)系海普潤(rùn)詢問(wèn)如何應(yīng)對(duì)依賴單一客戶存在的風(fēng)險(xiǎn)。截至發(fā)稿未收到對(duì)方回復(fù)。

大客戶成主要欠款對(duì)象,存壞賬風(fēng)險(xiǎn)

金達(dá)萊是一家水處理綜合服務(wù)商,為客戶提供水污染治理技術(shù)裝備、水環(huán)境整體解決方案及水污染治理項(xiàng)目運(yùn)營(yíng)服務(wù)。

2016年,海普潤(rùn)在膜工業(yè)協(xié)會(huì)結(jié)識(shí)了金達(dá)萊。金達(dá)萊通過(guò)試用海普潤(rùn)產(chǎn)品,開(kāi)始采購(gòu)海普潤(rùn)膜組件,并與海普潤(rùn)進(jìn)行長(zhǎng)期合作。

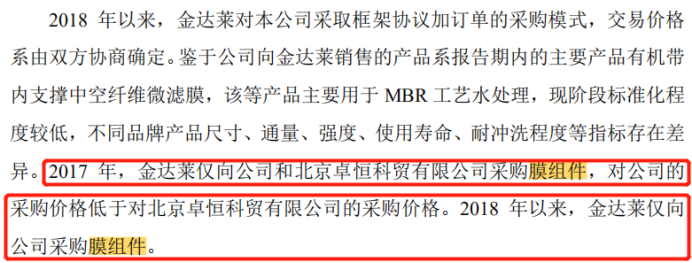

2016年、2017年金達(dá)萊向海普潤(rùn)采購(gòu)的膜組件金額占其膜組件采購(gòu)總額的24.23%、80.85%。2017年,金達(dá)萊僅向海普潤(rùn)和北京卓恒科貿(mào)有限公司采購(gòu)膜組件。海普潤(rùn)的采購(gòu)價(jià)格低于北京卓恒科貿(mào)有限公司的采購(gòu)價(jià)格。2018年以后,金達(dá)萊開(kāi)始向海普潤(rùn)采購(gòu)所有的膜組件。

(截圖來(lái)源于招股書)

對(duì)比海普潤(rùn)向金達(dá)萊和其他客戶銷售的膜組件產(chǎn)品單價(jià)發(fā)現(xiàn),海普潤(rùn)向金達(dá)萊的銷售膜組件價(jià)格略低于其他客戶價(jià)格。

(截圖來(lái)源于招股書)

對(duì)此,海普潤(rùn)表示,公司向金達(dá)萊銷售的膜組件價(jià)格低于其他客戶,主要源于公司處于發(fā)展初期,適當(dāng)給予信譽(yù)良好的大客戶優(yōu)惠,具備合理的商業(yè)邏輯。

2019年,金達(dá)萊承接水環(huán)境整體解決方案項(xiàng)目體量逐步放大,海普潤(rùn)為保持合作,適當(dāng)放寬了對(duì)金達(dá)萊的信用期。(信用期即企業(yè)在銷售商品時(shí)給予客戶付清全部款項(xiàng)的期限)。2019年5月,海普潤(rùn)將金達(dá)萊信用期由貨物驗(yàn)收合格后90日內(nèi)支付總貨款95%,調(diào)整為貨物驗(yàn)收合格3個(gè)月支付30%、6個(gè)月支付30%、9個(gè)月支付35%。

也正因如此,海普潤(rùn)應(yīng)收賬款不斷增加。2017年海普潤(rùn)應(yīng)收賬款余額為0.23億元,2018年應(yīng)收賬款雖有所減小為0.2億元,但減小幅度不大。2019年海普潤(rùn)應(yīng)收賬款增加至0.8億元。截至2020年6月30日,海普潤(rùn)應(yīng)收賬款余額為0.79億元。而相較之下,海普潤(rùn)2020年上半年?duì)I收不過(guò)0.57億元。

值得注意的是,海普潤(rùn)連續(xù)4年近80%應(yīng)收帳款來(lái)自金達(dá)萊。具體來(lái)看,海普潤(rùn)應(yīng)收賬款中來(lái)自金達(dá)萊的賬款,由2017年的0.17億元,占當(dāng)期應(yīng)收賬款總額73.91%;下降至2018年的0.16億元,占當(dāng)期應(yīng)收賬款總額80%;然后增加至2019年的0.64億元,占當(dāng)期應(yīng)收賬款總額80%。截至2020年6月30日,來(lái)自金達(dá)萊的應(yīng)收賬款余額為0.68億元,占當(dāng)期應(yīng)收賬款總額86.08%。

海普潤(rùn)在招股書中表示,若金達(dá)萊財(cái)務(wù)狀況發(fā)生惡化,公司可能發(fā)生壞賬風(fēng)險(xiǎn)。

海普潤(rùn)還指出,公司對(duì)金達(dá)萊依賴度較高與當(dāng)前發(fā)展階段和銷售策略有關(guān)。公司成立時(shí)間較短,且處于發(fā)展初期。為了快速打開(kāi)市場(chǎng),提升品牌知名度,公司以抓住大客戶的銷售戰(zhàn)略加速發(fā)展。

(截圖來(lái)源于招股書)

與大摩等多位股東簽訂對(duì)賭協(xié)議

除此之外,海普潤(rùn)曾與摩根士丹利等多位股東簽訂對(duì)賭協(xié)議。

2018年,成立剛剛2年的海普潤(rùn)進(jìn)行第三次融資。摩根士丹利旗下全資控股的NHPEA與海普潤(rùn)所有股東簽訂增資協(xié)議。NHPEA以1.63億元自有資金認(rèn)購(gòu)海普潤(rùn)新增注冊(cè)資本0.2億元即25%股權(quán),而超出法定資本的1.43億元被計(jì)入資本公積。(資本公積為投入金額超過(guò)法定資本的部分資本)。

與此同時(shí),NHPEA與海普潤(rùn)所有股東簽訂帶有對(duì)賭性質(zhì)的《合資合同(2018年)》(以下簡(jiǎn)稱“合同”)。

合同內(nèi)容顯示,海普潤(rùn)在申請(qǐng)IPO之前,NHPEA享有優(yōu)先購(gòu)買權(quán)、共同出售權(quán)、優(yōu)先認(rèn)購(gòu)權(quán)、反攤薄保護(hù)、拖售權(quán)、業(yè)績(jī)承諾及估值調(diào)整等權(quán)利。如果海普潤(rùn)未能通過(guò)IPO或IPO合格之后,NHPEA重新享有上述權(quán)利。

關(guān)于業(yè)績(jī)承諾及估值調(diào)整等內(nèi)容具體來(lái)看,當(dāng)海普潤(rùn)未能上市時(shí),海普潤(rùn)2017年-2020年凈利潤(rùn)沒(méi)能達(dá)到0.23億元、0.7億元、1.2億元、2億元業(yè)績(jī)承諾,或海普潤(rùn)2017年-2020年四年的凈利潤(rùn)之和低于四年累計(jì)目標(biāo)凈利潤(rùn)的90%即3.717億元時(shí),NHPEA享有退出權(quán),同時(shí)海普潤(rùn)股東需要按照相關(guān)內(nèi)容對(duì)NHPEA持有的所有股權(quán)進(jìn)行回購(gòu)。

2019年上半年,海普潤(rùn)進(jìn)行兩次增資,新增多位股東。彼時(shí),NHPEA與海普潤(rùn)及其他新增全部股東在“合同”的基礎(chǔ)上,重新簽訂《合資合同(2019年)》(簡(jiǎn)稱“2019版合同”)。

2019年底,摩根士丹利旗下的杭州長(zhǎng)潘向海普潤(rùn)增資0.25億元。其中,包括海普潤(rùn)1.97%股權(quán)。截至2020年6月30日,摩根士丹利通過(guò)NHPEA、杭州長(zhǎng)潘合計(jì)持有海普潤(rùn)23.91%,為海普潤(rùn)第二大股東。

除此之外,海普潤(rùn)分別與深圳福銀、Vertex Ventures、天創(chuàng)鼎鑫等股東簽訂對(duì)賭協(xié)議。

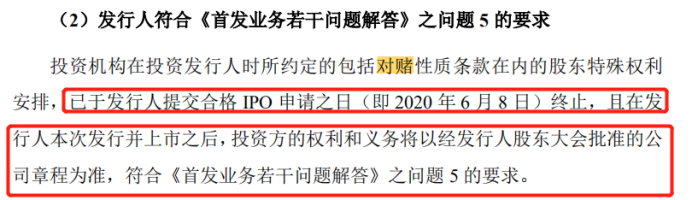

(截圖來(lái)源于招股書)

投資機(jī)構(gòu)在投資發(fā)行人約定的對(duì)賭協(xié)議等內(nèi)容,原則上申請(qǐng)上市的公司主體應(yīng)在申請(qǐng)上市前進(jìn)行清理,或同時(shí)滿足發(fā)行人不作為對(duì)賭協(xié)議當(dāng)事人、對(duì)賭協(xié)議不導(dǎo)致公司控制權(quán)發(fā)生變化、對(duì)賭協(xié)議不與市值掛鉤、對(duì)賭協(xié)議不嚴(yán)重影響發(fā)行人經(jīng)營(yíng)或其他投資者權(quán)益等規(guī)定不進(jìn)行清理。

對(duì)此,海普潤(rùn)在招股書風(fēng)險(xiǎn)提示中表示,公司在提交合格IPO申請(qǐng)日終止。

(截圖來(lái)源于招股書)

海普潤(rùn)多次出現(xiàn)過(guò)度依賴大客戶、應(yīng)收賬款不斷增加等風(fēng)險(xiǎn)。

猜你喜歡

BOSS直聘完成雙重主要上市 每ADS代表兩股A類普通股

本次上市由摩根士丹利和高盛擔(dān)任聯(lián)席保薦人,高盛證券為指定交易商,海通國(guó)際證券有限公司為替任指定交易商。檸萌影視再?zèng)_港股!網(wǎng)劇每集最高1580萬(wàn)

檸萌影視傳媒有限公司(下稱“檸萌影視”)于近日在港交所提交招股書。上市項(xiàng)目聯(lián)席保薦人為摩根士丹利和中金公司。大摩投資的海普潤(rùn)沖刺IPO!“好基友”金達(dá)萊連續(xù)4年貢獻(xiàn)營(yíng)收超50%

近日,一家主要生產(chǎn)對(duì)污水進(jìn)行凈化處理產(chǎn)品的公司,迎來(lái)了上市新進(jìn)展。目標(biāo)價(jià)格上調(diào)50%,股價(jià)暴漲46.1%摩根士丹利將瑞思評(píng)級(jí)上調(diào)至“買入”

摩根士丹利發(fā)布報(bào)告指出,瑞思從新冠疫情恢復(fù)迅速,成本控制比預(yù)期更有效。

獵云網(wǎng)

獵云網(wǎng)

博望財(cái)經(jīng)

博望財(cái)經(jīng)

《財(cái)經(jīng)天下》周刊

《財(cái)經(jīng)天下》周刊 風(fēng)云資本界

風(fēng)云資本界