瀘州銀行多位高管超長期服役,不良資產堆積近12億,客戶集中度問題凸顯

瀘州銀行(01983)前有國有資本加持,名企入股,后有港股兜底,近些年的發展令不少同行稱羨,2023年更是同時實現營業收入、凈利潤的兩位數增長,在最新公布的2024年半年報中,依然保持了營業收入和凈利潤的兩位數增速。

但近日,瀘州銀行發布的一則公告卻暴露出一片盛景之下潛藏的陰影一角,順藤摸瓜會發現瀘州銀行在高增速下,資產質量面臨著不小的壓力,而這與其內控系統的問題息息相關。

01

核銷不良近12億

2024年9月27日,瀘州銀行發布2024年第一次臨時股東大會通告,在通告中,瀘州銀行聲稱此次臨時股東大會將審議并酌情通過兩項特別議案,一則是關于審議及批準選舉范靜東為新一任董事會獨立非執行董事;另一則則是審議及批準核銷7筆本金、表內外利息或收益合計近12億元的不良資產。

數據來自瀘州銀行官網

該筆不良資產主要產生于2015年至2022年間,是瀘州銀行在經營中產生的六筆以抵押、質押、保證及╱以融資主體信用等方式作擔保的資產。此外,還包括一筆發生于1998年至1999年間的資產,該筆資產其后發生融資人開始停止及未有履行還款義務的情況;經融資人重組后,仍有部分資產尚未得到清償,并于2015年3月前已下劃至不良資產。

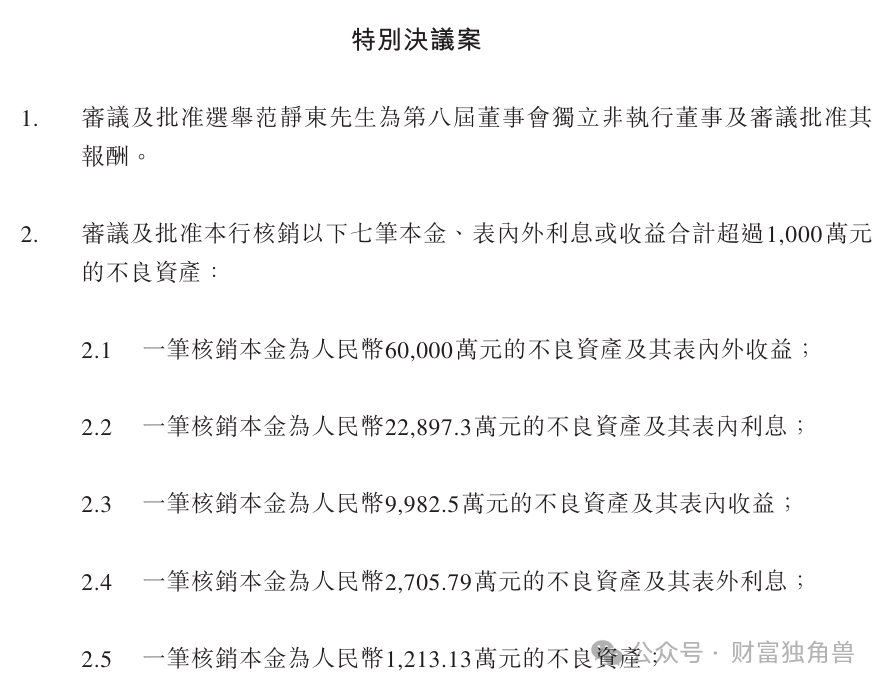

具體涉及核銷本金98,698.72萬元,表內利息、收益14,325.73萬元,表外利息、收益人民幣4,368.52萬元,合計11.74億元。該筆不良資產包含的七筆資產核銷金額分別為7.12億元、2.73億元、1.19億元、3476.79萬元、1213.13萬元、1139.47萬元及1093.79萬元。

數據來自瀘州銀行2024年第一次臨時股東大會通告

根據瀘州銀行資產減值準備政策,對這七筆不良資產已計提減值準備分別約5.39億元、1.14億元、1057.03萬元、1732.69萬元、1213.13萬元、524.26萬元及707.22萬元,核銷該七筆不良資產預計將需進一步計提減值準備分別約1.41億元、1.15億元、1.09億元、973.10萬元、0萬元、475.74萬元及192.78萬元。

瀘州銀行在通告中稱,已對上述部分不良資產的相關人員進行了嚴肅問責,其余不良資產將待清收處置完畢后視損失情況按照本行內部管理制度對相關人員進行問責。

可以預見今年年底瀘州銀行的不良風險敞口和核銷損失將進一步擴大。截至2024年6月末,瀘州銀行的不良貸款率1.39%,較上年末提升4個基點,不良貸款余額13.84億元,較上年末上升1.39億元。

02

客戶貸款集中度數次越紅線

造成不良風險不斷攀升的最直接原因跟瀘州銀行貸款投放的高集中度息息相關。瀘州銀行的貸款投放以企業貸款為主,企業貸款占貸款總額86.32%,而企業貸款又集中投放于租賃和商務服務業、建筑業、批發和零售業、房地產業、制造業,這五大行業貸款合計占企業貸款的90%。其中,以房地產業不良貸款率最高,為6.71%,不良貸款余額5.69億元。

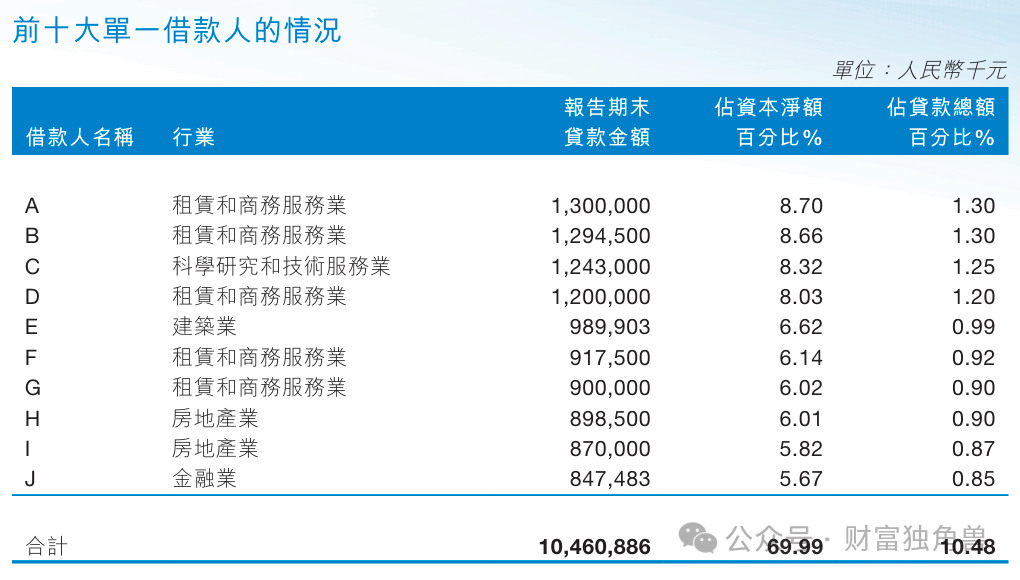

除了貸款的行業集中度高,瀘州銀行貸款的客戶集中度同樣不遑多讓。截至2024年6月末,瀘州銀行前十大單一借款人貸款余額合計104.6億元,占資本凈額69.99%,已嚴重跨越監管紅線。

數據來自瀘州銀行2024年半年報

根據我國《商業銀行法》,銀行對最大十家客戶貸款余額占商業銀行資本凈額的比例不得超過50%,這有利于避免銀行將雞蛋放在一個籃子里,形成于貸款客戶一損俱損的局面。

但瀘州銀行似乎并不在意這一監管要求,自2017年開始,瀘州銀行貸款的客戶中度始終處于監管紅線之外,至今已持續將近7年之久。2017年、2018年、2019年、2020年、2021年、2022年、2023年瀘州銀行前十大單一借款人貸款占資本凈額比例分別為51%、62.43%、64.97%、56.11%、61.87%、59.49%、55.79%。

2024年最新的前十大單一借款人貸款合計占資本凈額比例較2023年末上升14.2個百分點。由此看來,瀘州銀行的集中風險并無改善跡象,甚至可能進一步加劇。

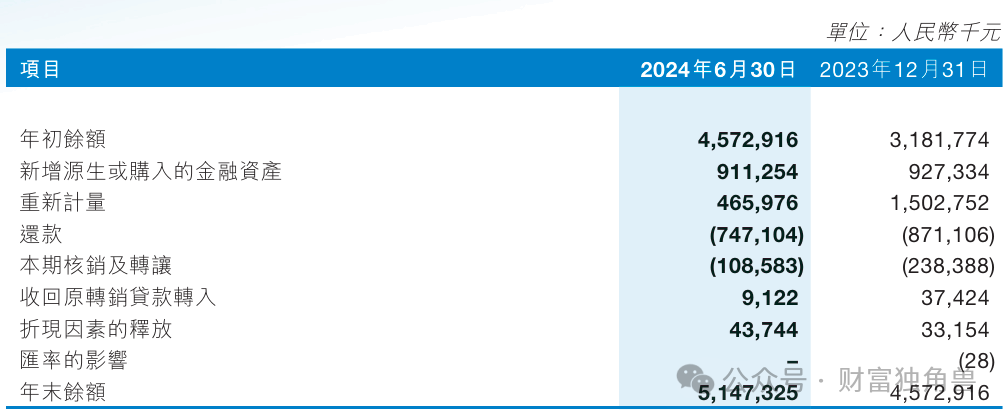

而對于不良風險的攀升,瀘州銀行的核銷能力卻有待提升。除了上述瀘州銀行提上議案中提到的核銷虧損情況,2024年半年報中也報告了瀘州銀行上半年的核銷成績,截至2024年6月末,瀘州銀行核銷虧損了1.09億元。

數據來自瀘州銀行2024年半年報

根據半年報,瀘州銀行的抵押貸款不良貸款率高達5.43%,而抵債資產又以房產為主,目前房產處置普遍較為困難,想必其后的資產核銷同樣不容樂觀。

但總體來看,瀘州銀行不良貸款率尚處于地位,情況還不算悲觀,只是相較處于低位的不良貸款率,瀘州銀行且設置了372.07%的撥備覆蓋率,如果排除調節利潤的可能,就顯得瀘州銀行有些杞人憂天了。

2019年財政部在《金融企業財務規則》(財政部令第42號)的修訂稿公開征求意見中提到:“以銀行業金融機構為例,監管部門要求的撥備覆蓋率基本標準為150%,對于超過監管要求2倍以上,應視為存在隱藏利潤的傾向,要對超額計提部分還原成未分配利潤進行分配。”而瀘州銀行已經超過300%很多了。

03

多位董監高超長“待機”

而如此持續性的越紅線操作與瀘州銀行內控系統長期以來的不完善息息相關。據公開資料顯示,瀘州銀行目前的董事長游江自2015年起任職,距今已過去9年有余,與上述核銷的不良資產中,主要不良資產的發生時間相對應,而客戶集中度問題發生于其任職兩年后。

此外,瀘州銀行董監高中不乏老將,據公開資料顯示,現任行長劉仕榮更是自2010年起就擔任瀘州銀行董事,至今已有14年之久;另據瀘州銀行過往年報信息,該行監事陳永、劉永麗自2016年任職;副行長楊冰同樣自2016年任職;副行長薛曉芹、行長助理艾勇則是2015年就任。均已服役超過7年。

數據來自瀘州銀行2016年年報

根據2019年實施的原國家銀保監會發布的《關于銀行保險機構員工履職回避工作的指導意見》,銀行關鍵人員和重要崗位員工應嚴格實行輪崗,輪崗期限原則上不得超過7年?。不知瀘州銀行這波是否屬于違規范疇了。

對此,筆者將持續關注。

猜你喜歡

迅速響應,浙商銀行貫徹全會精神謀劃推進服務浙商高質量發展藍圖

浙商銀行明確將堅持“善”的價值觀與“數”的方法論,以“風險第一、合規為本、以客戶為中心、以高質量發展為要”為下階段經營發展的基本原則,在高質量發展的道路上穩步前行。民生銀行“甩賣”260億信用卡壞賬,合規漏洞遭點名,利潤滑坡如何突圍?

民生銀行在總量穩中微升的同時,資產質量和風險管理已成為當下關注重點之一。

財富獨角獸

財富獨角獸

博望財經

博望財經