業(yè)績持續(xù)下滑,信用卡業(yè)務(wù)成“重災(zāi)區(qū)”,新領(lǐng)導(dǎo)班子能帶領(lǐng)光大銀行走出“泥潭”嗎?

資產(chǎn)規(guī)模近7萬億的光大銀行仍然未能走出困境。

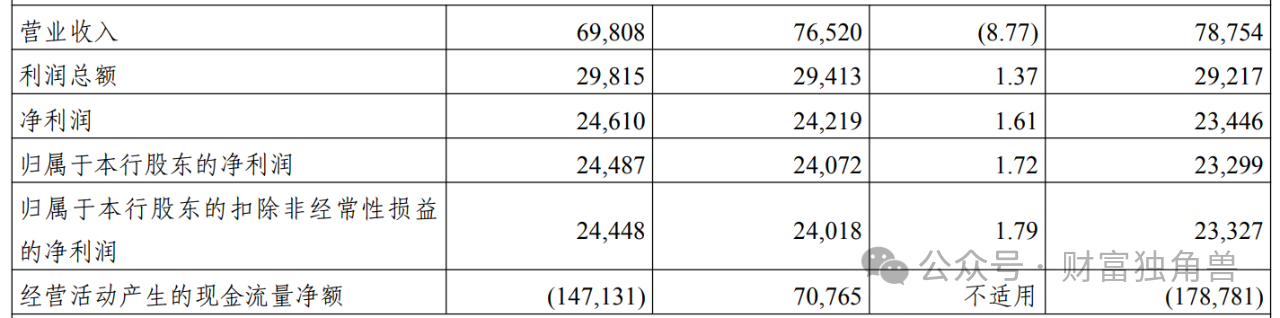

一方面,業(yè)績未有明顯改善,凈息差連降,營收仍處于下滑態(tài)勢,不少行業(yè)不良貸款余額攀升。據(jù)最新財報顯示,截止2024年6月末,光大銀行凈息差為1.54%,較上年同比有不小的下降,下降幅度屬行業(yè)中游位置;上半年實現(xiàn)營業(yè)收入698.08億元,同比下降8.77%,如此增速在A股9家股份制上市銀行中處于隊尾;實現(xiàn)凈利潤246.10億元,同比增長1.61%。期末,光大銀行制造業(yè)和批發(fā)零售業(yè)的不良貸款余額和對應(yīng)占比均有所提升,合計凈增加額達到了8億多。

另一方面,內(nèi)控問題時有發(fā)生,管理層頻繁變動,投訴量居高不下。近期光大銀行收到了多張罰單,涉及信貸業(yè)務(wù)違規(guī)、內(nèi)部管理不嚴(yán)等問題。同時核心高管集中履新,這對光大銀行的發(fā)展戰(zhàn)略和經(jīng)營穩(wěn)定性可能造成影響。此外,光大銀行的投訴量也在急劇增加,上半年同比增七成,涉及信用卡業(yè)務(wù)的投訴主要集中在高額收息、強制收取手續(xù)費、暴力催收等方面。

01

凈息差連降,上半年增利不增收

據(jù)公開資料顯示,光大銀行成立于1992年,先后于2010年、2013年在上交所、港交所掛牌上市,目前實現(xiàn)境內(nèi)省級行政區(qū)域服務(wù)網(wǎng)絡(luò)的全覆蓋。

作為股份制商業(yè)銀行,光大銀行具有一定的系統(tǒng)重要性,依托集團全牌照優(yōu)勢,協(xié)同效應(yīng)得到有效發(fā)揮,在財富管理業(yè)務(wù)等領(lǐng)域形成了一定的特色產(chǎn)品服務(wù)體系和競爭優(yōu)勢,具有較好的市場口碑和較強的市場競爭力。

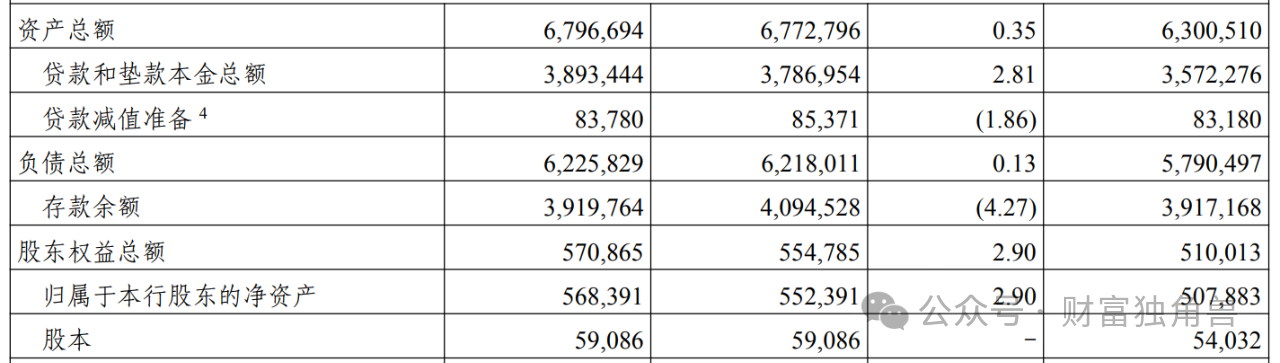

基于此,光大銀行資產(chǎn)規(guī)模穩(wěn)步增長,服務(wù)實體經(jīng)濟質(zhì)效提升。截止2024年6月末,光大銀行資產(chǎn)總額近6.8萬億元,比上年末增長0.35%;貸款和墊款本金總額3.89萬億元,比上年末增長2.81%;存款余額3.92萬億元,比上年末下降4.27%。

但光鮮亮麗的背后,光大銀行還隱藏著一些鮮為人知的“秘密”。

首當(dāng)其沖的就屬業(yè)績低迷,營收持續(xù)處于下滑態(tài)勢。

上半年,光大銀行實現(xiàn)營業(yè)收入698.08億元,同比減少8.77%,實現(xiàn)歸母凈利潤244.87億元,同比增長1.72%。值得一提的是,光大銀行營收已連續(xù)兩年半下滑,由2021年的1527.51億元降至2022年的1516.32億元,2023年進一步下降至1456.85億元。不僅如此,光大銀行以-8.77%的營收同比增速在A股9家股份制上市銀行中處于隊尾。

這與凈息差連降不無關(guān)系。2019年至2023年末及2024年6月末,光大銀行凈息差分別為2.31%、2.29%、2.16%、2.01%、1.74%和1.54%,已經(jīng)連續(xù)多年下滑,且下降幅度屬行業(yè)中游位置。

針對凈息差同比下降的問題,光大銀行首席財務(wù)官劉彥在光大銀行業(yè)績說明會上坦言,“光大凈息差管控存在一定壓力”。

此外,光大銀行總體資產(chǎn)質(zhì)量未有顯著提升,部分行業(yè)不良貸款明顯攀升。截至6月末,光大銀行不良貸款率1.25%,同比持平;撥備覆蓋率172.45%,同比下降8.82個百分點。資本充足率方面,期末核心一級資本充足率為9.59%,一級資本充足率為11.79%,資本充足率為13.87%。

6月底,光大銀行不良貸款余額487.69億元,比上年末增加12.93億元;其中制造業(yè)和批發(fā)零售業(yè)的不良貸款余額和對應(yīng)占比均有所提升:制造業(yè)不良貸款余額從去年末的46.96億元增至48.68億元,批發(fā)和零售業(yè)的不良貸款則從去年末的39.98億增至46.72億元,兩大行業(yè)不良貸款的合計凈增加額達到了8億多。

02

頻收百萬級罰單,上半年投訴量居全國性銀行之首

除了業(yè)績上的不利,光大銀行更重要的問題還體現(xiàn)在頻收巨額罰單,因信用卡業(yè)務(wù)被多次投訴,內(nèi)控問題暴露。

9月26日,據(jù)國家金融監(jiān)管總局披露的罰單顯示,光大銀行無錫分行因項目貸款管理不盡職;流動資金貸款“三查”不到位;交叉金融業(yè)務(wù)底層資產(chǎn)穿透管理存在缺陷;票據(jù)業(yè)務(wù)管理不審慎“四宗罪”,被罰款180萬元。同時,光大銀行無錫分行副行長、風(fēng)險管理部總經(jīng)理、支行客戶經(jīng)理均對此負有責(zé)任,都被警告并處罰款。

事實上,這只是光大銀行頻收百萬級罰單的冰山一角。

今年年初,光大銀行就連收7張罰單,因貸前調(diào)查不盡職、貸款資金支付管理不合規(guī)、貸后管理不到位、違規(guī)辦理無真實貿(mào)易背景的票據(jù)承兌、貼現(xiàn)資金管理不到位“五宗罪”,被國家金融監(jiān)督管理總局吉林監(jiān)管局處以420萬元罰款。此后再因部分個人零售類貸款資金用途不合規(guī)、發(fā)放不符合規(guī)定用途的流動資金貸款、發(fā)放無指定用途貸款、部分個人零售類貸款資金用途不合規(guī)、資產(chǎn)風(fēng)險分類不準(zhǔn)確、發(fā)放不符合規(guī)定用途的流動資金貸款等收12張罰單,被合計處以罰款180萬元。

從處罰信息來看,“貸款業(yè)務(wù)違規(guī)”成為光大銀行重災(zāi)區(qū)。而考慮到貸款業(yè)務(wù)管理屬于銀行日常金融業(yè)務(wù)的重要環(huán)節(jié),這無疑表明光大銀行仍需加大對其貸款業(yè)務(wù)的合規(guī)管理。

此外,光大銀行涉及的投訴量居高不下。

2024年9月,國家金融監(jiān)督管理總局、中國人民銀行、證監(jiān)會聯(lián)合開展“金融教育宣傳月”活動,統(tǒng)計了今年上半年15家A股上市的全國性銀行(含6家國有行、9家股份行)投訴量有關(guān)數(shù)據(jù),其中光大銀行以31.25萬件的總投訴量排名第一,同比增長71.31%。具體而言,光大銀行在貸款業(yè)務(wù)投訴量同比激增165.05%,銀行卡、債務(wù)催收投訴量也分別同比增加84.70%、43.14%。

當(dāng)然,光大銀行還因信用卡業(yè)務(wù)被多次投訴。

據(jù)黑貓投訴平臺顯示,截止10月8日光大銀行涉及訴訟1萬余條。其中一名用戶聲稱,“光大銀行利息遠超國家規(guī)定的lpr的四倍,同時違規(guī)暴力催收,電話騷擾,威脅人身,對個人生活造成極大的影響,且貸款前未按照貸款的相關(guān)法律法規(guī)要求本人簽字,并且宣傳利息含糊不清,展示日息,并未提供年化利率。”

而光大銀行管理層頻繁換血也在大規(guī)模進行中。

2021年以來,“光大系”已有十余人落馬。光大集團原董事長、黨委書記李曉鵬、唐雙寧、光大控股原黨委書記、行政總裁陳爽、光大銀行原黨委副書記、副行長張華宇先后也因涉嫌嚴(yán)重違紀(jì)違法被查。

近年來,光大銀行高管辭任公告多達20多份,除了董事長、正副行長以外,還涉及董秘、監(jiān)事長、非執(zhí)行董事等多個核心高管的辭任。

新鮮的血液也在持續(xù)補充。9月23日,光大銀行發(fā)布公告稱,國家金融監(jiān)督管理總局已于2024年9月14日核準(zhǔn)劉彥本行副行長的任職資格。目前光大銀行高管團隊為一正三副,行長郝成,副行長齊曄、楊兵兵和劉彥。

就目前來看,光大銀行新領(lǐng)導(dǎo)班子身上的擔(dān)子不輕,但如何發(fā)展還需市場給出答案,我們拭目以待。

猜你喜歡

山西銀行將帥齊換,凈利潤跌超90%、不良率攀升,能否破局?

山西銀行新領(lǐng)導(dǎo)班子上任后,首要任務(wù)是穩(wěn)定經(jīng)營基本面,遏制資產(chǎn)質(zhì)量下滑趨勢。迅速響應(yīng),浙商銀行貫徹全會精神謀劃推進服務(wù)浙商高質(zhì)量發(fā)展藍圖

浙商銀行明確將堅持“善”的價值觀與“數(shù)”的方法論,以“風(fēng)險第一、合規(guī)為本、以客戶為中心、以高質(zhì)量發(fā)展為要”為下階段經(jīng)營發(fā)展的基本原則,在高質(zhì)量發(fā)展的道路上穩(wěn)步前行。民生銀行“甩賣”260億信用卡壞賬,合規(guī)漏洞遭點名,利潤滑坡如何突圍?

民生銀行在總量穩(wěn)中微升的同時,資產(chǎn)質(zhì)量和風(fēng)險管理已成為當(dāng)下關(guān)注重點之一。三位“首席”上任,華夏銀行能否托住經(jīng)營底盤?

華夏銀行新的高管團隊,是否能穩(wěn)住“底盤”,還需要用更多業(yè)績和指標(biāo)增長來說話。

財富獨角獸

財富獨角獸

博望財經(jīng)

博望財經(jīng)