耿建明會賣什么資產緩解榮盛壓力?8億美元債壓頂!

榮盛發(fā)展(002146.SZ)規(guī)模為8億美元的兩只美元債即將到期。公司面臨流動性風險,兩家評級機構下調榮盛發(fā)展信用評級。

近期,據《21世紀經濟報道》稱,為避免債券違約,該公司拋出了提供54億元資產包的出售承諾。

同時,據媒體報道,其控股公司也考慮將出售電池子公司,用以緩解現金流壓力。

榮盛發(fā)展業(yè)績狀況幾何,賣資產能否緩解眼前的壓力?

8億美元債壓頂

據Wind數據顯示,榮盛發(fā)展兩只境外債券總計約8億美元。其中較早的一筆發(fā)行于2019年4月,發(fā)行規(guī)模5億美元,利率8%,將于2022年4月24日到期。另外一筆發(fā)行于2021年1月,發(fā)行規(guī)模3億美元,發(fā)行利率8.95%,2022年1月18日到期。

圖片來源:Wind數據

隨著還債日期將近,榮盛發(fā)展董事長耿建明在12月20日召開的美元債投資人電話會議上表示,公司遇到流動性困難,公司需要就2022年兩只美元債的交換要約事項與投資人進行交流。

據12月16日公告的交換要約方案顯示,兩只美元債的最低交換比例都是本金的85%,將進行交換的新債券分別是2.5年期的美元債和364天期的美元債。

其中,2.5年期的美元債將以分期形式完成兌付,第1年兌付20%,第2年兌付40%,第2.5年兌付剩余的40%。同時,兩只新債券的票息將提升至9.5%,每半年付息。

就未采取短期展期解決方案的疑問,榮盛發(fā)展表示,短期展期只是“飲鴆止渴”,無法解決債券的集中到期問題,未來可能還會面臨集中兌付壓力。

圖片來源:罐頭圖庫

除了兩只即將到期的美元債,還有一只名為“17榮盛地產PPN001”的境內債券將于明年11月21日到期,該債券規(guī)模為5億元,票面利率7.5%。

在榮盛發(fā)展投資人會議召開當日,穆迪宣布將榮盛發(fā)展企業(yè)家族評級從“B3”下調至“Caa2”,同時將其高級無抵押債務評級也下調至“Caa3”,展望維持負面。

就下調榮盛發(fā)展評級一事,穆迪助理副總裁兼分析師Kelly Chen提出:“評級下調反映出,榮盛發(fā)展在向票據持有人提出交換要約和征求同意后,流動性風險上升。負面展望反映出,在融資條件嚴峻的情況下,該公司解決所有短期債務到期問題的能力存在不確定性。”

同一天,評級機構惠譽也發(fā)布報告,稱基于不良債務交換,惠譽將榮盛房地產發(fā)展股份有限公司的長期外幣發(fā)行人違約評級(IDR)和高級無抵押債務評級由“B”下調至“C”。

截至12月20日,榮盛發(fā)展兩只債券遭拋售,“20榮盛地產MTN002”、“20榮盛地產MTN001”收盤時分別下跌27.5%和17.38%。

業(yè)績承壓

榮盛發(fā)展由耿建明于1996年創(chuàng)立,2007年8月8日公司登陸深圳證券交易所,成為河北省首家通過IPO上市房企。

一直以來,因榮盛發(fā)展整體以深耕“京津冀城市群”為主,所以在地產界有著“河北王”的稱號。近兩年公司規(guī)劃布局調整,開始向全國平衡,因頻繁拿地備受關注。

圖片來源:罐頭圖庫

隨著房地產政策調控,榮盛發(fā)展財務狀況開始下滑。

據榮盛發(fā)展最新季度報顯示,2021年第三季度,榮盛發(fā)展實現營業(yè)收入116.95億元,同比下降33.2%;歸屬于母公司所有者的凈利潤5.69億元,同比下降60.99%。

盈利方面,2021年公司前三季度公司的毛利率為24.86%,同比下降2.96個百分點。

相應地,榮盛發(fā)展的經營性現金流也呈現下降趨勢,其中2018年、2019年、2020年其經營性現金流分別為175.12億元、21.2億元、13.67億元。

公司的現金危機主要出現在回款層面。2016年榮盛發(fā)展的銷售回款率最高為94.5%,此后逐年下跌,在2020年已經降至63.43%。

面對近在咫尺的美元債券到期,現金流吃緊的榮盛發(fā)展選擇出售旗下資產以償還債務。

據榮盛發(fā)展在會上透露,針對此次美元債到期兌付問題,公司已經設置了一個54億元特定資產包予以支持,其中包括位于石家莊、濟南、滄州、廊坊、徐州、常州等地的9個商業(yè)項目以及今年1月剛剛赴港上市的榮萬家(2146.HK)的一些資產。

有業(yè)內專家表示,資產包的設置,一定程度上代表了企業(yè)的兌付能力。而通過這種兌付能力,對企業(yè)加快債務處置、穩(wěn)定投資者情緒方面具有積極作用。

而就在會議結束當天,據媒體報道稱“榮盛控股考慮出售電池子公司,作價16億美元。”

榮盛控股是榮盛發(fā)展第一大股東,持股比例52.06%,實控人為耿建明。此時選擇出售子公司的決策,是否為榮盛發(fā)展償債做支持,還需要時間來驗證。

圖片來源:愛企查

易居研究院智庫中心研究總監(jiān)嚴躍進表示,公司宣布可能出讓資產,表明立場,是非常好的解決債務問題的態(tài)度。而對于企業(yè)來說,當前首要問題是解決債務危機。此時選擇實體產業(yè)出售,也是為了盡快變現,加速債務償還。

旗下重要資產成色幾何?

愛企查顯示,榮盛控股旗下電池子公司全名為榮盛盟固利新能源科技股份有限公司(下稱“榮盛盟固利”),榮盛盟固利成立于2002年5月,是中國最早的鋰離子電池公司之一,包括乘用車電池、客車電池、專用車電池、儲能電池、飛機電池和高鐵電池6大產品板塊。

圖片來源:榮盛盟固利官網

最初,榮盛盟固利由中信國安(000839.SZ)控股,其名稱為中信國安盟固利動力科技有限公司。2018年因債務危機,中信國安考慮出售該項資產,正在尋求向多元轉型的榮盛集團對其分批次接盤。

2018年8月,榮盛控股先是以23.22億元的價格收購了盟固利動力34%的股權,并通過24億元的增資擴股,實現對盟固利動力51.16%的股權持有,成為公司控股股東。2019年,盟固利動力更名為榮盛盟固利新能源科技有限公司。

據中信國安2019年財報顯示,盟固利動力2019年實現營收8.49億元,虧損1.17億元,估值45億元。這是盟固利動力最后一次對外公開財務數據。

而在中信國安旗下已經凈利潤虧損的公司,榮盛控股選擇對其進一步掌權。2020年7月,榮盛控股再出資10.17億元,從中信國安手中收購了其剩余的22.61%股權。

據愛企查顯示,當前榮盛盟固利的最新股權結構中,榮盛控股占比75%,耿建明女兒耿凡超實控的中鴻凱盛持股2.07%。

圖片來源:愛企查

近兩年來,隨著房地產調控政策的縮緊,行業(yè)逐漸趨于穩(wěn)定,多元化轉型成為了很多地產企業(yè)尋求利潤增長點的新賽道。而耿建明前后耗資57.39億接盤的榮盛盟固利,剛好承載了榮盛控股在新能源領域布局的增量需求。

被榮盛控股接盤后的2019年起,榮盛盟固利迅速開啟產能擴張,先后在廣西柳州、江蘇南京、天津等城市新建(擴建)多個動力電池基地。其中,僅2020年9月在南京開建的第二生產基地,計劃總投資就高達120億元。

2021年8月,榮盛盟固利再次與重慶渝北區(qū)簽約,規(guī)劃總投資50億元,建造產能達到10GWh(億瓦時)以上的動力電池智能制造基地。而這,也標志著榮盛盟固利在西南地區(qū)產能布局邁出了重要一步。

據官網顯示,在發(fā)展規(guī)劃上,榮盛盟固利計劃于2024年達到50GWh的產能需求,實現300億元的動力電池銷售目標。

而榮盛發(fā)展2020年全年實現營業(yè)收入為715.11億元,即再過三年,榮盛盟固利的銷售數據將達到上市公司榮盛發(fā)展的41.95%,可見榮盛控股對其寄予厚望。

據愛企查顯示,目前榮盛控股對外投資有17家公司,經營范圍除了房地產和新能源科技,還包括對建筑業(yè)、建材制造業(yè)、金屬制造業(yè)、農業(yè)、金融、保險業(yè)、采礦業(yè)等多個領域。

在新能源行業(yè)蓬勃發(fā)展階段,作價16億美元(約101.95億元)的榮盛盟固利,對于已經投入超百億的榮盛控股來說,是否像當年華為忍痛出手榮耀求生一樣,在生死存亡的關鍵時刻,棄車保帥才有機會獲得希望?

對此,嚴躍進表示,出售新能源電池子公司,不代表企業(yè)在該領域停止布局。后續(xù)如有機會,企業(yè)在尋求多元化發(fā)展,進一步擴張實體經濟產業(yè)層面依然會有進一步動作。

猜你喜歡

榮盛發(fā)展以沈陽子公司股權擔保,4.9億收購產業(yè)新城子公司15%股權

7月21日晚間,榮盛發(fā)展公告,6月24日,公司與中鴻凱盛簽署股權收購協議,將以4.92億元收購中鴻凱盛持有榮盛興城15%的股權。環(huán)京房企:“仙企”多,“河北三杰”自救能否撐起半邊天?

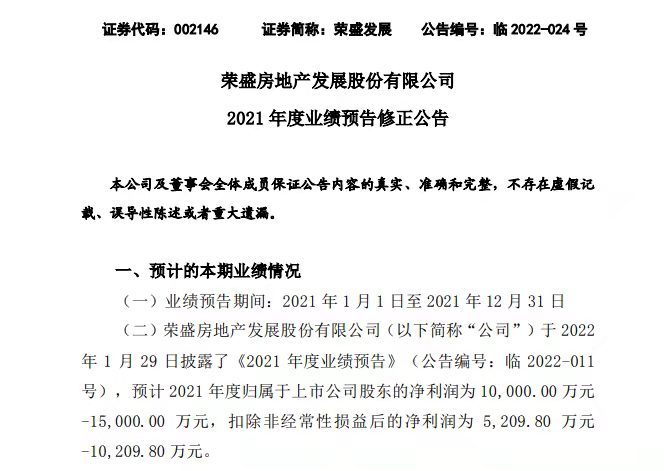

環(huán)京市場成就了多少房企?又拖累了多少房企?榮盛發(fā)展一字跌停!業(yè)績大變臉至多虧60億,九萬股東“踩雷”

4月19日消息,“河北地產王”榮盛發(fā)展一字跌停,跌10.05%報3.94元/股,總市值171.32億元。榮盛發(fā)展預虧最高達60億,公司已成被執(zhí)行人

今日開盤后榮盛發(fā)展(002146)一字跌停,截止發(fā)稿,股價報3.94元/股。榮盛發(fā)展業(yè)績預告也玩“過山車”?大賺1個多億到最低虧45億

4月18日晚間,榮盛發(fā)展發(fā)布業(yè)績預告修正公告稱,預計2021年度凈虧損45億元-60億元,此前預計盈利1億元-1.5億元。

《財經天下》周刊

《財經天下》周刊

野馬財經

野馬財經

博望財經

博望財經