螞蟻高杠桿時代終結,180億元ABS發(fā)行遭叫停

5月25日,螞蟻集團旗下兩只ABS項目被終止,引起市場一片嘩然。

螞蟻集團兩只ABS,資產(chǎn)底包為借唄和花唄,目前被上交所終止,業(yè)內(nèi)人士認為這與聯(lián)合貸比例過高有關。

螞蟻借唄、花唄,主要通過發(fā)行ABS,將資產(chǎn)向表外轉移,從而達到縮小貸款規(guī)模、縮減資產(chǎn)負債表、杠桿率表面合規(guī)的目的。

《網(wǎng)絡小貸新規(guī)》的實行,讓馬云30億撬動3000億的資本神話不可再復制。

1

螞蟻兩只ABS被終止,金額高達180億

據(jù)上交所債券項目信息平臺顯示,5月25日,重慶市螞蟻小微小額貸款有限公司(下稱“螞蟻小貸”)80億元資產(chǎn)支持證券(簡稱“ABS”)、以及重慶市螞蟻商誠小額貸款有限公司(下稱“螞蟻商城小貸”)100億元ABS的項目狀態(tài),均顯示為“終止”。

公開資料顯示,螞蟻商誠小貸和螞蟻小貸分別是螞蟻集團旗下從事“借唄”和“花唄”業(yè)務的網(wǎng)絡小貸公司,兩家公司均由螞蟻集團全資控股,實繳資本分別為40億元、120億元。

上述兩只ABS分別是:中信證券借唄五至十四期消費貸款資產(chǎn)支持專項計劃,以及天弘創(chuàng)新花唄第8-15期消費授信融資資產(chǎn)支持專項計劃。兩只ABS受理日期分別為2020年11月20日、2020年10月29日。

業(yè)內(nèi)人士表示,螞蟻集團的資產(chǎn)底包是借唄和花唄,目前被終止,應該是資產(chǎn)底包出了問題,這應該與螞蟻集團聯(lián)合放貸比例過高有關。

2020年11月2日,銀保監(jiān)會、中國人民銀行就《網(wǎng)絡小額貸款業(yè)務管理暫行辦法(征求意見稿)》(下稱《網(wǎng)絡小貸新規(guī)》)公開征求意見。《網(wǎng)絡小貸新規(guī)》中明確,在單筆聯(lián)合貸款中,經(jīng)營網(wǎng)絡小額貸款業(yè)務的小額貸款公司的出資比例不得低于30%、通過發(fā)行債券、資產(chǎn)證券化產(chǎn)品等標準化債權類資產(chǎn)形式融入資金的余額不得超過其凈資產(chǎn)的4倍。

華金證券去年11月曾在研究報告中表示,2019年以來,螞蟻小貸發(fā)行花唄ABS規(guī)模為1589億元、螞蟻商誠小貸發(fā)行借唄ABS規(guī)模為380億元。

螞蟻小貸的ABS融資模式,簡單來說就是消費者資金ABS證券化——ABS交易所交易——再放款。螞蟻借唄通過發(fā)行ABS,將絕大部分資產(chǎn)向表外轉移,從而達到縮小貸款規(guī)模、縮減資產(chǎn)負債表、杠桿率表面合規(guī)的目的。

此次螞蟻集團終止兩只ABS產(chǎn)品發(fā)行計劃并非首次,早在2018年年初時,就有部分用戶反映,在未給出理由且未提前通知的情況下,螞蟻借唄賬戶被突然關閉。

螞蟻金服對上述事件曾做出回復稱,作為一款消費信貸產(chǎn)品,螞蟻借唄會基于用戶的使用情況和信用行為,對用戶的資格和額度進行動態(tài)調(diào)整。因此,部分用戶被清退資格或降低額度;或者有部分用戶被準入或提高額度,都是正常的。

不過,彼時正值現(xiàn)金貸整頓階段,市場猜測稱,該行為可能是由于螞蟻金服旗下螞蟻借唄的高杠桿觸及監(jiān)管紅線而遭整頓。

盡管螞蟻金服消費貸業(yè)務是否可以定性為現(xiàn)金貸一直存爭議,但其高杠桿模式已經(jīng)引起監(jiān)管層的足夠重視。

2020年11月3日晚,上交所發(fā)布公告暫緩螞蟻集團上市。

不僅如此,包括去年11月份、以及今年4月12日,人民銀行、銀保監(jiān)會、證監(jiān)會、外匯局等金融管理部門兩次聯(lián)合約談螞蟻集團。

隨著支付寶的第三方支付牌照的續(xù)展,才打消了外界對螞蟻集團的疑慮。

5月13日,根據(jù)央行的公示,支付寶、財付通、銀聯(lián)商務、拉卡拉等24家公司的支付牌照成功續(xù)展,這對螞蟻集團來說等于吃了一顆定心丸。

螞蟻集團的業(yè)務收入、利潤的最大來源,就是集團金融科技平臺下的微貸科技平臺的創(chuàng)收、盈利。

2

微貸平臺是螞蟻“吃飯的家當”

此前,中國國際經(jīng)濟交流中心副理事長黃奇帆的一份發(fā)言稿“劇透”了一些螞蟻集團的背后故事:

一是馬云去重慶辦了兩家小貸公司,螞蟻金服(后來改名為螞蟻集團)的100億利潤中有45億來自這兩家小貸公司;

二是ABS融資模式在互聯(lián)網(wǎng)的網(wǎng)貸中快速運轉,極大放大了杠桿率和風險,馬云只要求ABS有3倍就可以了。

這兩條信息很好地概括了螞蟻集團業(yè)績增長的原因。

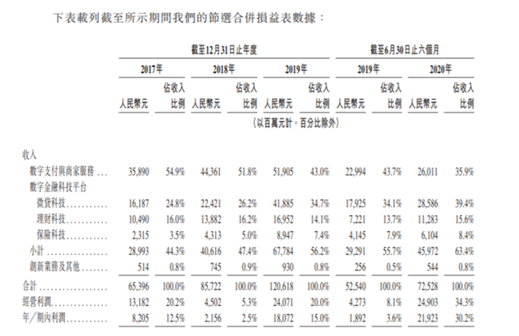

在2017年度、2018年度、2019年度和2020年1-6 月,螞蟻集團分別實現(xiàn)營業(yè)收入653.96億元、857.22億元、1206.18億元和725.28億元。同期凈利潤分別約為82億元、215億元、180億元和219億元。

螞蟻集團招股書

微貸科技平臺占營業(yè)收入的比重從2017年的24.8%上漲到2020年上半年的39.4%,成為數(shù)字金融科技業(yè)務中重要的營收支柱。

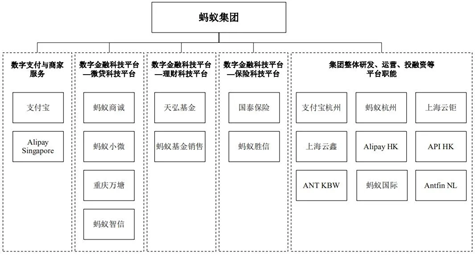

此外,螞蟻集團微貸科技平臺還有2家做微貸相關技術服務的公司“重慶萬塘”、“螞蟻智信”值得關注。

螞蟻集團業(yè)務板塊及對應子公司(來源:招股書)

重慶萬塘注冊資本為1000萬元,2019年凈利潤達到了令人吃驚的12.42億,而2020年上半年凈利潤就達到了28.6億元,為2019年的兩倍以上。

螞蟻智信注冊資本同樣是1000萬元,2019年凈利潤為32.81億元,2020年上半年凈利潤已經(jīng)超過了73億元!

2019年螞蟻集團的凈利潤為180.72億元,4家微貸平臺公司凈利潤合計約為73億元,占比達到40.4%。而2020年上半年,隨著4家公司的凈利潤增幅快于其它業(yè)務,這一占比還在提升。

3

消費信貸直接貸款余額只有2%

網(wǎng)絡小貸新規(guī)出臺后,還能持續(xù)嗎?

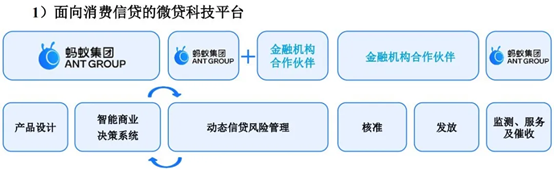

螞蟻集團微貸科技平臺創(chuàng)收模式是這樣的(可參見下圖):

平臺促成的貸款,主要由金融機構合作伙伴獨立發(fā)放。

金融機構等合作伙伴通過螞蟻集團的微貸平臺放貸獲得利息收入,螞蟻集團按照一定比例收取技術服務費。

螞蟻集團的金融機構合作伙伴包括商業(yè)銀行、政策性銀行等100家左右的銀行。

因此,這類收入主要與螞蟻集團平臺促成的消費信貸及小微經(jīng)營者信貸余額相關,由金融機構合作伙伴(含網(wǎng)商銀行)和螞蟻集團控股的金融機構子公司的相應信貸余額、以及已完成證券化的信貸余額這幾部分組成。

截至2020年6月30日,螞蟻集團平臺促成的消費信貸余額為1.73萬億元,小微經(jīng)營者信貸余額為4217億元。

1.73萬億元的消費信貸余額中,98%的信貸余額均由金融機構合作伙伴實際進行貸款發(fā)放,或已經(jīng)完成證券化,由螞蟻集團子公司直接提供信貸服務的表內(nèi)貸款占比僅僅約為2%。

也就是說,螞蟻集團自身只直接承擔很小的一部分壞賬風險。雖然如此,螞蟻集團的信貸產(chǎn)品的利息率事實上并不低。

螞蟻集團的控股子公司與銀行業(yè)合作伙伴均在統(tǒng)一的花唄、借唄產(chǎn)品及品牌下,向客戶提供信貸服務。截至2020年6月30日止的12個月間,約有5億用戶通過螞蟻集團的微貸科技平臺獲得了消費信貸。

到2020年6月30日,花唄用戶的平均余額約為2000元。

花唄、借唄日利率最低約萬分之二,大部分貸款的日利率為萬分之四左右或以下。小微經(jīng)營者大部分貸款的日利率為萬分之三左右或以下。

如果把日利率年化的話,萬分之四的日利率相當于14.6%的年利率,這樣看來,對于消費者來說,資金使用成本并不低。對比之下,螞蟻集團與其金融機構合作伙伴的獲利空間也不小。

現(xiàn)在,監(jiān)管部門對《網(wǎng)絡小貸新規(guī)》公開征求意見,如果對于網(wǎng)絡小貸公司直接貸款余額占比、ABS融資放貸次數(shù)規(guī)模提出限制,那么螞蟻集團現(xiàn)行業(yè)務模式將要進行大幅度調(diào)整,業(yè)務增長速度與盈利能力也將面臨考驗。

亞聯(lián)咨詢研究員劉福生認為,螞蟻集團的小貸業(yè)務需要作出一些改變:“有利的一面,是讓螞蟻集團規(guī)范運作,對于以后的發(fā)展是好的。不利的一面,是小微平臺要跟銀行的大平臺融合一致,會有一個適應期,有一些合規(guī)的問題需要采取整改措施。怎樣平息這種影響,考驗平臺的整合能力和管理者的領導力。有利和不利這兩個方面實際上是一個整體。”

倚靠ABS進行擴張的模式,也會發(fā)生改變。

劉福生說:“金融過度創(chuàng)新的時代已經(jīng)過去了。現(xiàn)在經(jīng)濟下行,在金融嚴監(jiān)管的情況下,整個國家都在收縮杠桿,以前利用ABS杠桿擴張的時代,已經(jīng)一去不復返了。”

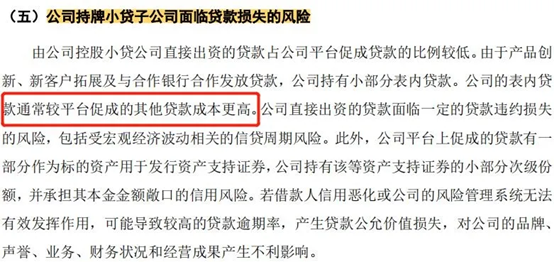

這一點,螞蟻集團在IPO招股書當中也有預見。

來源:招股書

重溫黃奇帆去年上半年演講,螞蟻的高杠桿發(fā)展之下暗含的系統(tǒng)性風險,或許是監(jiān)管決心下手整治的原因。

黃奇帆解釋螞蟻模式時說:

“馬云幾千億花唄、借唄,錢從哪里來?先銀行貸款,再發(fā)ABS。花唄、借唄30多億資本金搞到了3000多億,放大了100倍。

100倍是什么原因造成的呢?貸款沒問題,他的30多億,1比2點幾放貸,銀行給了他五六十億貸款,形成了90億左右。然后他去資本市場上搞ABS的時候,因為我們常規(guī)資本市場發(fā)ABS沒有規(guī)定循環(huán)多少遍的約定。常規(guī)的一個小金融機構,如果放了10個億貸款,去發(fā)ABS10個億再放出去,可能要一年,它循環(huán)三四次已經(jīng)兩三年過去了,原來第一輪的資產(chǎn)早就收回了。

但是到了互聯(lián)網(wǎng)上出現(xiàn)個特征,你只要有90億資金進來,三天就發(fā)光了。馬云90億發(fā)了40次,形成了3600億。所以當時還出現(xiàn)一個爭論,央行說這個不行,太高,央行當然是正確的。發(fā)貸銀行說我沒錯,我1比2點幾。證監(jiān)會當時也參與一起研究,發(fā)現(xiàn)螞蟻金服也沒有違反全世界證券市場發(fā)ABS的規(guī)定。因為從來沒有說過發(fā)多少遍,后來大家一商量,那就發(fā)5次。”

《網(wǎng)絡小貸新規(guī)》的實施,讓馬云30億撬動3000億的資本神話不可再復制。

猜你喜歡

超仿生機器人研發(fā)商首形科技完成新一輪融資,中網(wǎng)投與螞蟻集團領投

其他投資人包括上海未來產(chǎn)業(yè)基金、東方富海,老股東招商局創(chuàng)投持續(xù)超額追投。深度原理完成超億元A輪融資,AEF大灣區(qū)基金與螞蟻集團共同領投

現(xiàn)有股東聯(lián)想創(chuàng)投、Taihill Venture超額加注,BV百度風投繼續(xù)加注,多家機構參與投資。

獵云網(wǎng)

獵云網(wǎng)

東四十條資本

東四十條資本