一個月市值縮水近70億 萬國數據的IDC“神話”破滅了嗎?

值得注意的是,自2020年3月以來,中央多次部署“加快新型基礎設施建設”。而數據中心作為新基建代表,迎來重大政策利好。

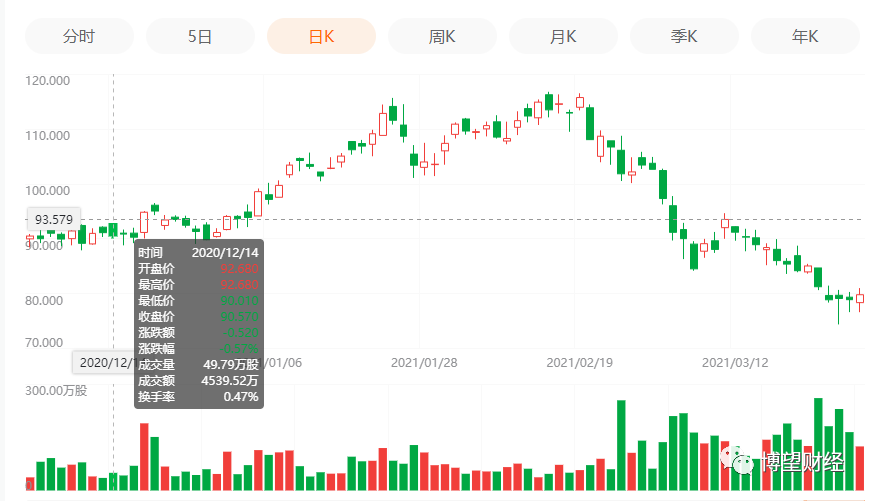

受上述因素共同作用,萬國數據股價此前上演“過山車”。其股價自11月上市以來便表現出高成長特性,期間經歷了2次“直線式”暴漲,由11月2日收盤價83港元/股波動上漲至2月16日最高價116.76港元/股,此后迅速變臉,轉為“直線式”暴跌,截至3月31日,股價收于79.78港元/股,僅僅1個月,萬國數據股價暴跌31.6%,市值縮水近70億。

數據來源:富途證券

01

赴港二次上市

自2017年下半年起,中國企業奔赴境外上市的節奏驟然加快。據Wind數據顯示,2017年中國企業赴境外上市的共計74起,其中50家在香港市場完成上市,另有24家在美國上市。

盡管近期資本市場已經開始轉冷,但港股IPO市場熱度不減,眾多中概股回歸掀起了二次赴港上市的熱潮,除網易、京東,攜程、拼多多等中概股不斷曝出赴港二次上市的消息,萬國數據在2020年11月赴港二次上市。

據相關統計,2020年度中國IDC公司排名中萬國數據位列第4,僅次于國內三大運營商。萬國數據作為全球數據中心企業市值的TOP3,在美股上市四年后,于2020年11月赴港二次上市,更是突破千億市值,受到投資者的廣泛關注。

數據來源:光環新網

值得注意的是,此前國家多次提出要加快5G網絡、數據中心等新型基礎設施建設。之后,數據中心建設在全國如火如荼地開展,幾乎每周都有項目新建、開工、簽約、落地。萬國數據受中國IDC市場快速發展、新基建政策等多重因素助推,最終于2020年11月赴港二次上市。

數據來源:新華網

萬國數據創始人、董事長兼首席執行官黃偉在此前接受采訪時,提及“中國IDC市場的高成長率,是國內IDC企業實現快速發展最重要的前提”。

毋庸置疑的是,目前IDC行業已站上風口,于2020年達到一個發展小高潮。

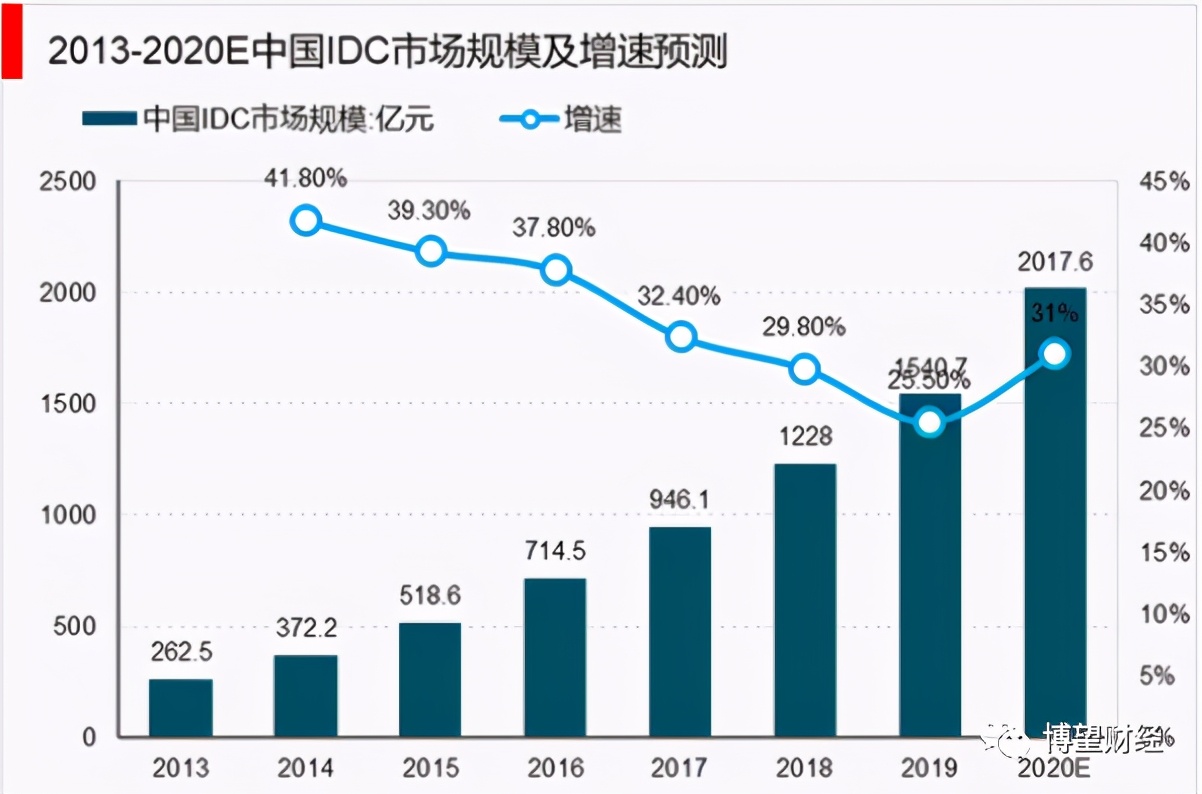

過去幾年,中國IDC市場規模一直保持穩定增長,早在2019年已經形成千億級的總資產規模。2020年,受移動互聯網持續作用、企業數字化轉型推進、疫情帶動在線業務激增等多重因素助推,中國IDC市場凸顯其高成長率特征。

此外,根據IDC圈預測,2021年中國IDC市場規模將達到2759.6億元,同比增長35%。

數據來源:瑞觀咨詢

如此火熱的領域,自然受到了資本青睞。

Blackstone、高瓴資本、摩根士丹利、中信產業基金、基匯資本、吉寶資本等多家金融機構和房地產投資機構通過融資或資產層面,紛紛參與到中國IDC市場投資中。

值得注意的是,從Wind研報平臺上看,自萬國數據發布年報起,已有近6個權威機構做出評級,均維持買入評級。此外,從富途牛牛上的評級來看,目前萬國數據有近27個分析師做出評級,主要以買入為主。

02

虧損成常態

雖然分析師們都看好萬國數據將在未來受益于行業發展,營收增長都還有一定空間。但值得注意的是,在中國IDC行業中,三大運營商仍占據主導地位,三者合計占比超過一半,剩余一半則由第三方數據中心公司瓜分。可以看出,未來頭部玩家搶奪市場也會更加激烈。

但有一點很明確,在有限的市場容量下,頭部玩家們都想擴大自己的優勢,隨著競爭的加劇,萬國數據的規模擴張戰略存在很大的挑戰。

一方面公司市場規模、營收同比不斷增長;另一方面萬國數據自上市以來卻持續虧損,還未盈利。在非美國通用會計準則下,2020年全年萬國數據凈虧損為6.69億元,同比擴大51%。此前萬國數據財報數據顯示,凈虧損分別為3.27億元、4.3億元和4.42億元。據此計算,萬國數據4年內合計虧損約18.68億元。

究其原因,電力支出與折舊攤銷費用增長過為迅速,完全掩蓋了營收增幅,致使利潤不斷地被侵蝕,最終導致萬國數據陷入“增收不增利”的怪圈。

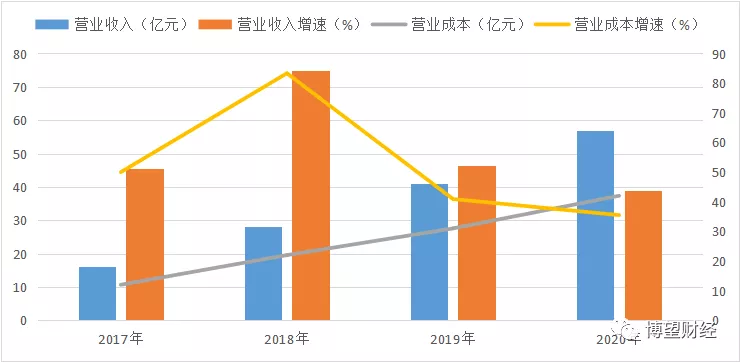

2017年~2020年,萬國數據營業收入分別為16億元、28億元、41億元和和57億元,雖營收不斷增長,但增速自2018年以來卻在持續下滑;同期營業成本分別為12億元、22億元、31億元和42億元,營業成本持續增長,且同樣保持較快增速。值得注意的是,萬國數據2020年第四季度成本為11.16億元,占同期總營收的70%,同比增長26%,其中主要為電力支出。

數據來源:萬國數據官網

作為運營商及云服務提供商,萬國數據收入幾乎全部來自服務業務。2017~2020年,萬國數據營業收入分別為16.16億元、27.92億元和41.22億元,對應的服務收入分別15.92億元、27.59億元和40.95億元,服務收入分別占同期總收入的98.51%、98.82%和99.34%,占比均在98%以上。

考慮到萬國數據連年虧損,并未實現過盈利,因此其只能依賴于借款及融資推動業務的進行,通過債務杠桿用于維持自身業務運轉。根據權威機構雪球和英為財情提供的相關數據,可以推算出2017~2019年萬國數據的資產負債率分別為65.95%、73.56%和63.94%,2020年長期負債比為137.15%。

值得高度關注的是,因萬國數據持續通過債務滾動來維持自身業務運轉,故財務費用持續保持高位。2020年財報顯示,萬國數據Q4凈利息支出近4億元,同比增長近7成,環比增長近2成。

可以看出,對于萬國數據而言,依靠融資回血并非長久之計,一旦未來因資產負債率過高導致銀行授信額度降低,銀行貸款也會變得困難,這種情況下萬國數據不得不轉向債務融資和信托融資等債務模式,而上述模式一方面融資成本很高,另一方面容易受政策等因素影響,致使原本成本就很高的萬國數據“雪上加霜”。

03

擴建或將面臨困難

2020年萬國數據營業收入之所以同比增長近4成,得益于其新建項目投入使用,數據中心凈面積增加1.6萬平方米和機柜數量增加。

目前萬國數據擁有全國最多的在運營機柜數量,高達12萬個,且集中于北上廣及周邊核心區域。在建的上海項目第二階段和惠州數據中心合計1.73萬平方米,預計21年下半年投入使用。此外,2021年2月25日香港首座自建數據中心正式動工,海外投資計劃全面啟航。數據中心規模與日俱增,但與此同時,伴隨而來的是耗電量也會急劇攀升,成本持續上揚,不斷侵蝕利潤。

截至2020年12月末,萬國數據服務面積為31.8萬平方米,同比增長40.9%;運營面積預簽約率高達94.3%,但存在6%左右的閑置浪費。值得注意的是,上述閑置機房仍需用電散熱,進一步提高了運營成本。

此外,隨著國家對能源消耗及效率的日益重視,未來萬國數據的擴建或將面臨困難。

04

差距還很大

通過將萬國數據分別與美國IDC的龍頭企業Equinix和國內最大的競爭對手世紀互聯進行對比,足以證明萬國數據差距還很大。

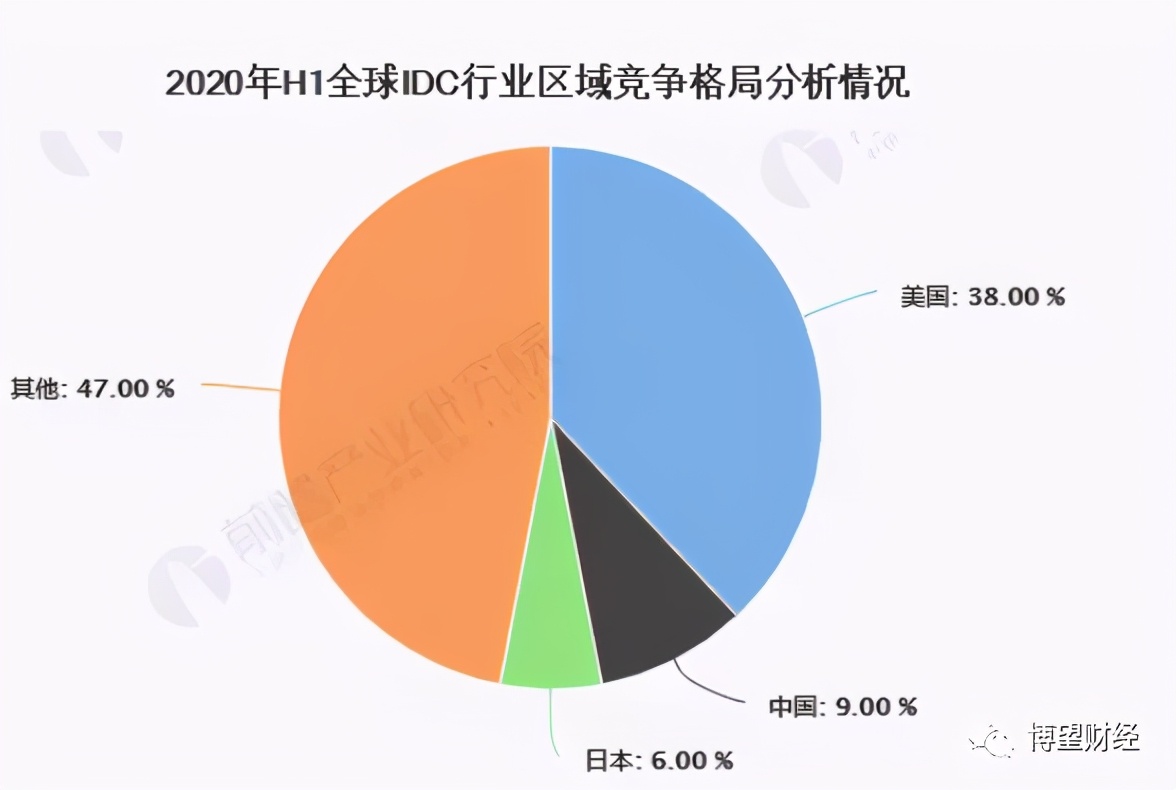

據IDC圈的數據顯示,2014~2018年間,全球IDC市場規模均保持正增長,且年均增速在20%左右。據Gartner統計,截至2019年底全球數據中心共計42.9萬個,其中美國IDC占全球市場份額的40%,處于全球領先地位。

數據來源:前瞻產業研究院

針對IDC行業分析,中國較美國而言仍處落后。具體來看,中國IDC行業處于成長階段,而美國早已度過此階段,目前已進入整合階段。因此美國IDC行業對中國該行業發展具有一定的借鑒意義。

Equinix是美國IDC的龍頭企業,市值超500億美元,是萬國數據的3倍。雖2020年Q3和Q4季度萬國數據的營業總收入均超過了Equinix,但Equinix所具備的穩健盈利能力依舊無法超越。

從財務數據來看,2017~2020年Equinix實現凈利潤分別為2.33億元、3.65億元、5.07億元和3.7億元,且年均綜合毛利率近50%;而萬國數據4年內持續處于虧損狀態,合計虧損約18.68億元,同時年均毛利率也僅維持在25%左右。

從業務范圍來看,目前Equinix業務范圍已遍布北美和歐洲,并準備將進一步擴展到全球18個地區,早已開啟全球化發展戰略;而萬國數據僅處于內部擴張階段,雖下一步也將拓展海外市場,但仍處于初期。

從融資渠道來看,Equinix充分享受美國REITs政策的紅利,伴隨而來的是業務平穩快速發展;而國內REITs還有多項難題待解,萬國數據只能依賴于借款及融資推動業務的進行,導致財務費用持續保持高位。

此外,據中國產業信息網數據顯示,早在2018年,世紀互聯便已是萬國數據在國內最大的競爭對手。

從財務數據來看,2017~2019年世紀互聯的資產負債率分別為47.51%、51.90%和63.65%,2020年長期負債權益比為82.8%。讓人大跌眼鏡的是,萬國數據的杠桿比例達到5倍以上,致使財務費用很高。受上述因素影響,世紀互聯在2020年Q3實現扭虧為盈,實現盈利0.97億元。

綜合來看,萬國數據面臨著競爭激烈、持續虧損、主業尚存制約隱患等風險,且上述因素短期內不可消除,萬國發展未來業務的發展必將受此制約。

與此同時,自2020年3月以來,中央多次部署“加快新型基礎設施建設”,對萬國數據而言無疑是重大利好。

距萬國數據港股上市不到一年,何時才能與美國IDC龍頭Equinix縮短差距?或許只有市場才能給出答案,讓我們拭目以待。

獵云網

獵云網