六大行凈利潤平均下降10%,并非經營不善,而是“撥備計提”調節

8月30日晚間,國有六大行半年報悉數出爐,最賺錢的銀行也沒能逃脫經濟的不景氣。

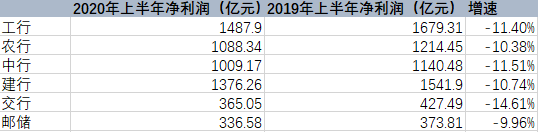

今年上半年,“工農中建交郵”六間大行共計實現營業收入17355.80億元,凈利潤5663.3億元,對比去年同期(6377.44億元)凈利潤總和下滑了11.2%。

對于凈利潤下滑的原因,六大行給出的理由相當一致:并非自身經營能力出現了問題,而是按照商業可持續原則,全力支持疫情防控、加大向實體經濟讓利、加快風險化解的結果。

此前,銀保監會主席郭樹清接受媒體采訪時就已指出,銀行要備足抵御風險的“彈藥”,要求銀行采取多種方法補足資本,提前加大撥備提取,提高未來風險抵御能力等。

凈利潤將持續承壓

分析六大行2020半年報數據,其中工商銀行營收最高,達4484.56億元,同比增長1.30%;最少為交通銀行,實現營收1267.87億元,同比增長7.28%。從總增幅來看,最高為建設銀行,同比增長7.65%;最低為工商銀行,同比增幅僅為1.30%。

和營收增長不同的是,各大銀行凈利潤都出現了大幅下滑。除郵儲銀行下跌幅度為9.96%以外,工行、建行、農行、中行、交行的下滑幅度達到10%以上。其中,交通銀行同比跌幅達到14.61%。作為我國最賺錢的銀行,六大行凈利潤數據集體下行的情況可謂是難得一見。

但是,這也并非毫無征兆。此前銀保監會就曾發布銀行業整體數據,2020年上半年,商業銀行累計實現凈利潤1萬億元,同比下降9.4%,增速較去年同期下降15.86個百分點。

而業內人士普遍對此表示仍在意料之中。其中,國家金融與發展實驗室銀行研究中心主任曾剛表示,上半年銀行業績下行的主要原因有兩個方面,一是持續向實體經濟讓利,二是不良處置和撥備計提力度加大。而實體經濟受疫情沖擊對銀行業影響相對滯后,預計未來幾個季度銀行利潤還會持續承壓。

六大行的財報中也提到,凈利潤下降的原因并非是經營不善,而是與撥備計提力度加大有關。

據半年報顯示,各家銀行的撥備前利潤均有不錯表現。上半年工行實現撥備前利潤3148.07億元,同比增長2.1%;中行營業收入和撥備前利潤實現穩步增長;建行撥備前利潤2803.39億元,同比增長5.40%。

事實上,對于銀行業金融機構而言,撥備計提是商業銀行利潤的“調節器”,銀行減少計提撥備,從而釋放利潤,反之則可以減少利潤。

四分之一不良貸款為信用卡消費

六大行之所以加大撥備計提力度,是為了應對日益高漲的不良貸款。

銀保監會發布的數據顯示,今年二季度末,商業銀行不良貸款余額2.74萬億元,較上季度末增加1243億元;商業銀行不良貸款率1.94%,較上季度末增加0.03個百分點。

具體到六家國有大行上,截至6月末,工行、建行、農行、中行、交行、郵儲不良貸款率分別為1.50%、1.49%、1.43%、1.42%、1.68%、0.89%,與一季度末數據相比,均有所上升。

據交行首席風險官張輝介紹,疫情給交行帶來的沖擊,首先體現在以信用卡為代表的消費貸款上,這部分風險率先暴露。上半年交行新發生不良額、信用卡業務的不良率約占26%。

而不良撥備覆蓋率方面,則并未一同增加。其中,中行和郵儲較一季度末則有所上升,中行由184.72%提升至186.46%,郵儲由387.3%提升至400.12%;而工行、建行、農行、交行二季度末數據較一季度末有所下降。

此外,從計提信用減值損失方面來看,今年上半年,各家大行均較上年同期增長。據AI財經社統計,六大行總共計提減值損失達4028.8億元。其中,工商銀行減值損失最多為1254.56億元;而中國銀行同比增幅最高,高達98.03%。

(制圖:AI財經社)

農行建行面臨巨額罰款

建行和農行與其他四大行一樣承受著凈利潤下滑的苦惱。但不一樣的是,這兩大銀行除了業績需要擔憂外,還面臨著一份“巨額罰款”。

8月28日,銀保監會針對農業銀行和建設銀行一連公布11張罰單。

據銀保監會官網披露,針對農業銀行風險管理及內控有效性現場檢查發現的向關系人發放信用貸款、貼現資金直接回流至銀行承兌匯票出票人等多項違法違規行為,中國銀保監會依法對該行罰沒合計5315.6萬元,并對相關責任人員給予行政處罰。

針對建設銀行同業和理財(資管)業務現場檢查發現的理財資金違規投資房地產、未做到理財業務與自營業務風險隔離等多項違法違規行為,中國銀保監會依法對該行罰款3920萬元,并對相關責任人員給予行政處罰,其中,禁止1名責任人員終身從事銀行業工作。

值得一提的是,8月以來,中國農業銀行多地分行已收到多張罰單,累計罰款約340萬元。

其中,百萬元以上罰款兩例。8月5日,江西贛州銀保監分局披露的一張罰單顯示,中國農業銀行于都縣支行存在員工行為管控不力、印章管理不到位的違法行為,被罰100萬元。與此同時,有15名相關責任人一同被罰。

8月21日,中國銀保監會海南監管局開出四張罰單,處罰表顯示,中國農業銀行海南省分行因未按案件風險排查管理規定核實違規問題;監督檢查不盡職;授信業務準入不嚴,業務流程存在重大風險漏洞,被海南監管局處罰款120萬元。三位相關責任人受到警告處分。

相比農業銀行,中國建設銀行8月份接到的罰單明顯少于農行,且無百萬元以上罰款。最大的罰款為8月21日,中國建設銀行股份有限公司吉林省分行因其負責人違規將押品評估相關費用轉嫁給客戶被罰50萬元。

猜你喜歡

六大行凈利潤平均下降10%,并非經營不善,而是“撥備計提”調節

8月30日晚間,國有六大行半年報悉數出爐,最賺錢的銀行也沒能逃脫經濟的不景氣。

AI財經社

AI財經社