香港“云南米線”赴港IPO,進(jìn)軍內(nèi)地勝算幾分?

這家起源于香港的“云南米線”,正式赴港上市了。

9月13日,譚仔國際有限公司(下稱“譚仔國際”)通過港交所聆訊,預(yù)計(jì)將于港交所上市。此次IPO募資規(guī)模約1億美元,國泰君安國際為獨(dú)家保薦人。

譚仔國際成立于2015年,是譚仔云南米線和譚仔三哥米線的母公司,作為一家由湖南家族創(chuàng)立、產(chǎn)品主打云南米線、多年以來,譚仔米線以好吃、便宜。特色在香港迅速走紅。而值得關(guān)注的是,以日企為控股股東的這家香港餐飲公司,不僅在當(dāng)?shù)卣咀×四_,成為港人心中的米線第一家。如今他也主動(dòng)擁抱資本市場(chǎng),向內(nèi)地開始擴(kuò)張。

不過,民以食為天的大陸,國內(nèi)粉面市場(chǎng)又能否給予譚仔米線這次機(jī)會(huì),重現(xiàn)在香港的輝煌?

01

利潤不穩(wěn)定,全靠補(bǔ)貼彈藥維持

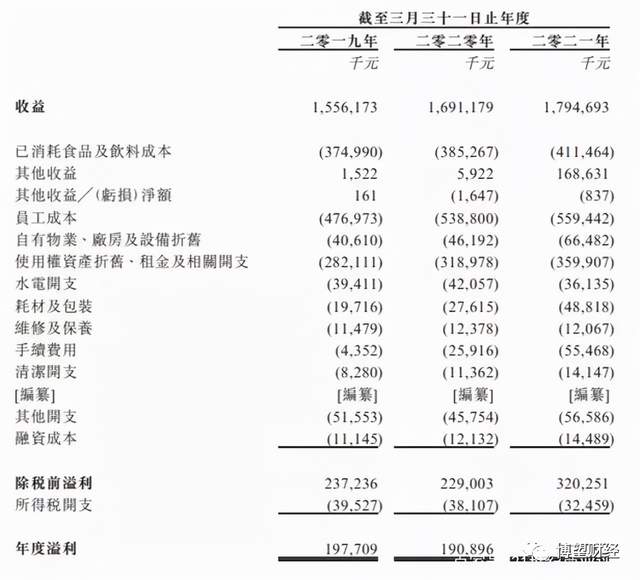

據(jù)譚仔國際的招股書顯示,在2019年、2020年及2021年3月31日,公司營收分別為15.56億港元、16.91億港元及17.95億港元,復(fù)合年增長率為7.4%;同期凈利潤分別為1.98億港元、1.91億港元及2.88億港元,復(fù)合年增長率為20.7%。

不過,即使譚仔國際的凈利潤率相較于行業(yè)整體來說處于中上水平,但招股書中也有披露,如果不考慮與疫情有關(guān)的一次性政府補(bǔ)貼1.55億港元及租金減免的1560萬港元,公司于2021財(cái)年實(shí)現(xiàn)的凈利潤較2020財(cái)年減少。

也就是說,如果沒有補(bǔ)貼補(bǔ)給,譚仔國際很難實(shí)現(xiàn)盈利。同時(shí)按照最高招股價(jià)及去年盈利計(jì)算,譚仔國際發(fā)行市盈率僅不到30倍,遠(yuǎn)低于目前港股休閑餐飲兩大龍頭海底撈(目前動(dòng)態(tài)市盈率100倍)及九毛九(目前動(dòng)態(tài)市盈率70倍)的估值水平。

同時(shí)香港地區(qū)在經(jīng)歷社會(huì)運(yùn)動(dòng)和疫情之后,經(jīng)濟(jì)不景氣,又受到地域和人口的限制,市場(chǎng)的天花板是非常明顯的。消費(fèi)者食品服務(wù)業(yè)收入從2019年的1211億港元大幅度下滑到2020年的801億港元

而譚仔國際未來的開店計(jì)劃是賭下最多的籌碼到中國內(nèi)地市場(chǎng),從香港地區(qū)反打中國內(nèi)地市場(chǎng),雖然是有想象空間,但是難度還是十分之大。

02

出海路上的“譚仔三哥米線”

早在2017年5月15日,日本東利多控股發(fā)出公告,確認(rèn)以10億港元的對(duì)價(jià),向四姐夫婦及五哥收購“譚仔云南米線”母公司“同心飲食有限公司”100%股權(quán);當(dāng)年12月,東利多再次宣布以11.1億港元的價(jià)格,向三哥及六哥全面收購譚仔三哥米線母公司“譚仔飲食發(fā)展有限公司”,至此東利多將相愛相殺十多年的兩家譚仔云南米線收入囊中。

被東利多收購后的幾年里,譚仔國際也取得了不錯(cuò)的業(yè)績。招股書顯示,目前譚仔國際共運(yùn)營餐廳156家,其中香港地區(qū)150家,新加坡和中國內(nèi)地各3家。根據(jù)2020年餐廳數(shù)目計(jì),譚仔國際位居香港亞洲粉面專門店榜首,占市場(chǎng)份額的六成。

過去一年,譚仔國際共賣出3073萬碗云南米線,平均每間門店每天賣出640碗。據(jù)其招股書顯示,2019至2021年,譚仔國際營收分別為15.56億港元、16.91億港元、17.95億港元;同期歸母凈利潤分別為1.98億港元、1.91億港元、2.88億港元。

雖然得益于門店的擴(kuò)張,營收和利潤得此增長,但是從單店收益來看,譚仔米線并沒有取得同步增長的好成績。招股書顯示,從2019年至2021年,譚仔云南米線的單店日均收益分別為4.13萬港元、4.06萬港元和3.73萬港元,過去三年不升反降,明顯下降趨勢(shì)。

不僅如此,據(jù)新消費(fèi)日?qǐng)?bào)觀察發(fā)現(xiàn),在深圳的粉面餐飲店里,一碗米線僅花二十元左右就可吃飽。而在北方的門店,人均消費(fèi)33-35元一碗,明顯高于其他面館,這與譚仔米線昔日“便宜實(shí)惠”的形象大不符。

由此可見,譚仔米線以這種價(jià)格進(jìn)軍內(nèi)地市場(chǎng),明顯失去價(jià)格優(yōu)勢(shì),此外還面臨不同價(jià)位的本土品牌夾擊,例如“和府撈面”、“遇見小面”、“蘭州拉面”,甚至是速食螺螄粉、寬面、過橋米線等。

更值得一提的是,據(jù)中商情報(bào)網(wǎng)數(shù)據(jù)顯示,中國米粉市場(chǎng)規(guī)模從2016年的910億元增至2020年1012億元。反映出米粉市場(chǎng)大的同時(shí)也趨向一個(gè)飽和的狀態(tài)。意味著譚仔國際要開拓香港以外的市場(chǎng),存在一定的難度。

03

結(jié)語

目前香港地區(qū)的文化在內(nèi)地已經(jīng)不是潮流最前線了,并且粉面的市場(chǎng)競(jìng)爭異常激烈,新銳的品牌融資額度一家比一家恐怖。

或許,譚仔國際作為米線類的連鎖餐廳在港上市,給中國內(nèi)地的米粉和面食類賽道的連鎖玩家?guī)淼墓奈钑?huì)更大。

不過對(duì)于譚仔國際以及在香港地區(qū)的餐飲業(yè)來說,日子并不好過,或許進(jìn)軍內(nèi)地市場(chǎng)更多出于被迫。2020年,香港消費(fèi)者食品服務(wù)業(yè)的總收益從2019年的1211億港元大幅下降至785億港元,2016年至2020年的年復(fù)合增長率為-9.4%。雖然隨著疫情緩解,行業(yè)的景氣度逐漸提升,但至今尚未完全恢復(fù),預(yù)計(jì)到2025年,市場(chǎng)規(guī)模會(huì)恢復(fù)至1267億港元,仍未達(dá)到疫請(qǐng)前的水平。譚仔國際在未來幾年,仍然要面對(duì)疫情反復(fù)帶來的行業(yè)挑戰(zhàn)。

另外根據(jù)天眼查顯示,7月餐飲業(yè)融資事件細(xì)分領(lǐng)域中,面食賽道融資案例有4起,融資總金額超10億元,背后不乏高瓴創(chuàng)投、紅杉中國、騰訊投資等機(jī)構(gòu)的身影。

這也意味著,譚仔國際面臨的競(jìng)爭越來越大,且競(jìng)爭對(duì)手的規(guī)模也足夠龐大。拿和府撈面來說,至今已經(jīng)開出300多家門店,就連瑞幸前創(chuàng)始人陸正耀的“趣小面”的店鋪已經(jīng)達(dá)到64家。

除此之外,中國餐飲文化多元,就連細(xì)分賽道的面食領(lǐng)域,也品種繁多,螺螄粉、蘭州拉面、南昌拌粉等早已風(fēng)靡全國,遍布大街小巷,譚仔國際進(jìn)軍國內(nèi)市場(chǎng),也怕是困難重重。

猜你喜歡

【聚焦IPO】鱘龍科技赴港IPO:全球魚子醬霸主的資本征途與三重考驗(yàn)

全球每三罐魚子醬中,至少有一罐產(chǎn)自這家中國企業(yè)。【聚焦IPO】一年半存貨翻倍仍募資擴(kuò)產(chǎn)?滬電股份赴港 IPO,高端 PCB 賽道卡位戰(zhàn)升溫

近年來滬電股份的營收和利潤保持增長。【聚焦IPO】領(lǐng)益智造再闖港交所:年入442億、56%負(fù)債率,并購+押注AI能否講出“新故事”?

這家早已于2018年在A股上市的精密制造龍頭企業(yè),如今正試圖在港股市場(chǎng)開辟新的融資通道。【聚焦IPO】林清軒再?zèng)_港股IPO:營收破 12 億,毛利率高達(dá)80%,營銷占比超50%

“高端國貨”化妝品品牌林清軒IPO進(jìn)程備受市場(chǎng)關(guān)注。【聚焦IPO】千里科技港股 IPO:一場(chǎng)資本救贖與 AI 嫁接的上市實(shí)驗(yàn)

這家曾因經(jīng)營困境而破產(chǎn)重整的老牌車企,在吉利入主和印奇掌舵下,正試圖以“AI+Mobility”的新故事吸引國際資本市場(chǎng)目光。【聚焦IPO】防脫“藥王”蔓迪國際沖刺IPO:上市前派息7.7億,“利潤牛”米諾地爾或成“雙刃劍”

蔓迪必須向市場(chǎng)展示一個(gè)真正可持續(xù)的未來圖景。

博望財(cái)經(jīng)

博望財(cái)經(jīng)